概要

会社法上は剰余金の配当等とされないものであっても、税務上の配当所得とみなす場合があります。これを、「みなし配当」といいます(所法25、所令61)。

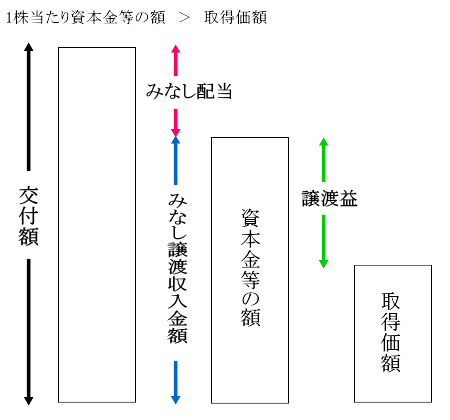

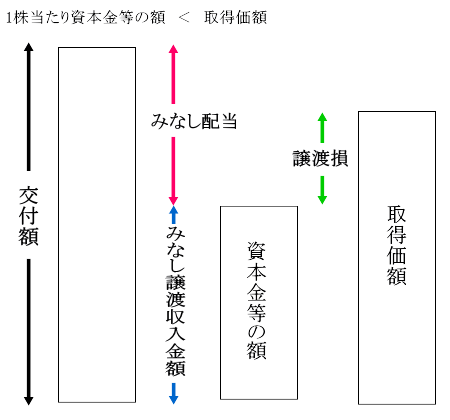

例えば、自己株式等の取得等に伴い株主が受取った金銭等の資産の額のうち、その株式に対応する法人の資本金等の額を上回る金額が「みなし配当」となります。

みなし配当額= 交付された金銭等 - その株式に対応する法人の資本金等の額

なお、みなし配当が生じる場合においては、株主(出資者)が受ける金銭等のうち、みなし配当の金額を除く部分の金額は、株式等に係る譲渡所得等の収入金額とみなされます。したがって、その株式(出資)の取得価額との差額は、その株式等の譲渡損益となります。

みなし配当が発生するケース

以下の事由等により、株主が会社から受取った金銭等の資産の額が、その株式に対応する資本金等の額を上回っている場合には、その上回る金額はみなし配当として取扱われます(所法25①)。

- 合併、分割型分割、株式分配(適格合併、適格分割型分割、適格株式分配を除く)

- 資本の払戻し(資本剰余金の額の減少に伴う剰余金の配当のうち分割型分割及び株式分配によるもの以外のもの)

- 解散による残余財産の分配

- 出資の消却(取得した出資について行うものを除く)

- 自己株式等の取得(市場における取得、適格株式交換等を除く)

- 社員の退社または脱退による持分の払戻し

- 組織変更(組織変更した法人の株式または出資以外の資産を交付したものに限る)

みなし配当の課税関係

上場株式等にかかるみなし配当については、通常の配当と同じく、受取時に20.315%の税率で源泉徴収されます。また、金額の大小にかかわらず、申告不要、総合課税による確定申告、申告分離課税による確定申告のいずれかを選択することができます。

みなし配当は所得税法24条1項に規定する剰余金の配当等とみなされることから、総合課税による申告をする場合は配当控除の適用があります(所法92①)。

なお、大口株主所有分の上場株式等にかかるみなし配当については、受取時に20.42%の税率で源泉徴収されます。申告不要や申告分離課税による確定申告は選択できず、総合課税として確定申告します。大口株主に該当するか否かの判定は、みなし配当等の基因となる事由が生じた日の前日における持株割合によって判定します(措法9の3一、措令4の6①)。

また、未上場株式等にかかるみなし配当については、受取時に20.42%の税率で源泉徴収されます。ただし、少額配当に該当する場合には、所得税については申告不要を選択することができます(住民税の申告は必要です)。

なお、みなし配当(資本の払戻しによるものを除きます。)は、その計算期間が1年であるものとして取り扱われるため、1回に支払われる金額が10万円以下であれば少額配当に該当します。

医療法人におけるみなし配当

「医療法人は、剰余金の配当をしてはならない。(医療法54)」とされており、医療法人は剰余金の配当はできません。ただし、持分の定めのある社団たる医療法人の社員(出資者)が退社により払い戻しをされた場合等には、みなし配当が生じる場合があります。

令和4年度税制改正

みなし配当の額の計算方法等について、次の見直しを行う。

① 資本の払戻しに係るみなし配当の額の計算の基礎となる払戻等対応資本金額等及び資本金等の額の計算の基礎となる減資資本金額は、その資本の払戻しにより減少した資本剰余金の額を限度とする。

(注)出資等減少分配に係るみなし配当の額の計算及び資本金等の額から減算する金額についても、同様とする。

② 種類株式を発行する法人が資本の払戻しを行った場合におけるみなし配当の額の計算の基礎となる払戻等対応資本金額等及び資本金等の額の計算の基礎となる減資資本金額は、その資本の払戻しに係る各種類資本金額を基礎として計算することとする。