概要

個人の大口株主等とは、上場会社から支払いを受ける上場株式の配当等の支払基準日において、その上場会社の発行済株式総数又は出資金額の3%以上(自己株式の分は除かないで計算。また、平成23年9月30日以前に支払いを受けるべき場合については5%以上)を保有する個人株主等をいいます。この場合の個人は、居住者だけでなく、非居住者も含まれます。

通常、上場株式の配当は、配当受取時に、20.315%(所得税等 15.315% 、住民税5% )の税率で源泉徴収され、金額の多寡にかかわらず申告不要が選択できるのです(措法8の5①二)が、大口株主等が受ける上場株式等の配当等については、「非上場株式等(一般株式等)の配当等」に含まれ、20.42%(所得税等 20.42%) の税率により源泉徴収されることとなります(措法8の4①一、9の3①一)。

よって、少額配当として確定申告不要制度の対象となるのは、1銘柄について、1回に支払を受けるべき配当等の金額が次の算式で計算される金額以下のものに限られます。また、 確定申告不要の場合でも住民税については申告が必要です。

(算式)

10万円×配当計算期間の月数(最高12か月)/12

なお、個人の大口株主等が確定申告する場合は、その銘柄の株式の配当等については「上場株式等の配当等」に含まれず「非上場株式等の配当等」に含まれることになるので申告分離課税を選択することはできず、総合課税(所得税5~45%の累進税率+復興特別所得税、住民税10%)で申告することになります。

ただし、その場合でも、大口株主等でない他の銘柄の上場株式等の配当等については、申告不要や申告分離課税を選択することができます。

令和4年度税制改正

| 上場株式等に係る配当所得等の課税の特例について、内国法人から支払を受ける上場株式等の配当等で、その支払を受ける居住者等(対象者)及びその対象者を判定の基礎となる株主として選定した場合に同族会社に該当する法人が保有する株式等の発行済株式等の総数等に占める割合(株式等保有割合)が3%以上となるときにおけるその対象者が支払を受けるものを、総合課税の対象とする。令和5年10月1日以後に支払を受けるべき上場株式等の配当等について適用する。 |

つまり、今までは、その「個人」が3%以上保有しているかどうかで判定していたものを、「個人及びその同族会社」が3%以上保有しているかどうかで判定するという事です。

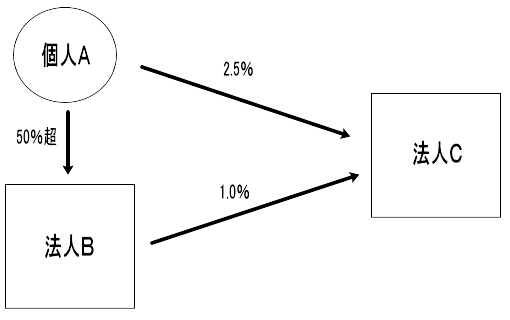

例えば、配当支払法人Cに対する持株割合が個人Aは2.5%、法人B(個人Aに株式等を50%超保有されている)は1.0%の場合、税制改正前では、個人Aは大口株主等ではなかったけれども、税制改正後は、個人Aは大口株主等になるということです。

今まで、大口株主とならないように同族会社に株式を保有させていたようなことが行われていたため、それを封じるためです。

この場合における同族会社の定義は、法人税法2条10号と同義となるため、上位3株主グループが発行済株式等50%超を有する法人のことであり、株主に親族や配偶者等の同族関係者がいる場合は、1つの株主グループとして発行済株式等をまとめて判定します。

なお、同族会社のオーナー株主の親族であっても、その同族会社の株式を全く保有していなければ、今回の規制の対象にはなりません。

また、親族や配偶者等の同族関係者個人がいる場合は、同族関係者個人の保有分を含めません。

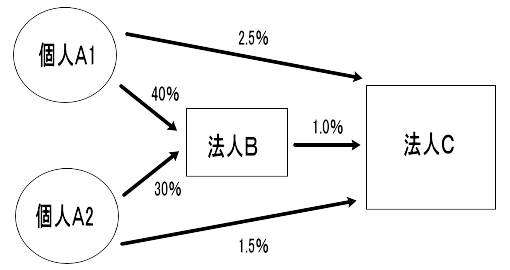

例えば、配当支払法人Cに対する持株割合が個人A1は2.5%、個人A2(A1の弟)は1.5%、法人B(個人A1と個人A2で株式等を50%超保有されている)は1.0%の場合、個人A1は大口株主等(2.5%+1.0%=3.5%)、個人A2は大口株主等でない(1.5%+1.0%=2.5%)ということです。

同族会社に関係ないような社団法人等を通じで保有している場合は今回の対象外ですが、将来どうなるかはわかりません。

また、上場株式等の配当等の支払いをする内国法人は、配当等の支払基準日において株式等保有割合が1%以上の個人株主に関する報告書「上場株式等の配当等の支払を受ける大口の個人株主に関する報告書」(個人株主の氏名、マイナンバー、持株割合等の記載)と「上場株式等の配当等の支払を受ける大口の個人株主に関する報告書合計表」を、配当等の支払確定日から1か月以内に所轄税務署に提出することになります(措法8の4⑨)。これについても、令和5年10月1日以後に支払を受けるべき上場株式等の配当等について適用されます。

ここでの株式等保有割合については、同族会社保有数を合算せず、個人保有数のみで1%以上か否かを判定します。