総則6項とは

相続税法22条に定める時価が当該財産についての「不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価格」(評価通達1 ( 2 ))すなわち客観的交換価値を意味するということは、既に、学説、判例において容認されているところです。

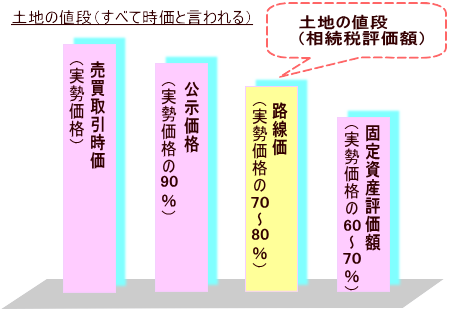

なお、各財産の客観的交換価値が一義的に定められないこと等もあって、課税の実務では、財産評価基本通達(以下「評価通達」という。)が定める評価方法は合理性があるものと解されており、特別の事情が存しない限り、当該財産の客観的交換価値を表わすものと解されています。

ただし、評価通達を利用した評価額は、実務的には便宜ではありますが、一種の基準価額又は標準価額を意味するものであって、ともすれば本来の「時価」である客観的交換価額から乖離する場合もあります。

そのため、評価通達6項(以下「総則6項」という。)では、「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」と定め、評価通達上の評価額と客観的交換価額の乖離を補正するための補完的措置を設けています。

よって、評価通達の定めによって評価することが著しく不適当(特別の事情がある)と認められる場合には、評価通達の定めと異なる評価方法により評価できるということになり、例えば、土地建物等の取引価額より評価通達による評価額の方が相当に低くなる租税負担回避策が行われているような場合は、それを否認するような課税処分が行われることになります。

このような評価通達上の評価構造は、評価通達の基準性を論じるに当たって、看過できない事柄です。

なお、相続税法における財産の時価(価額)の解釈については、国税庁の取扱い通達に端を発しているといえ、裁判例が当該取扱いの適法性を是認する形で定着してきているといえます。

総則6項の適用に関する裁判例・裁決例

総則6項の規定の合理性を認め、当該規定に基づく課税処分の適法性を認めた裁判例として、東京高裁昭和56年1月28日判決(行裁集32巻1号106頁)、東京地裁平成4年3月11日判決(判時1416号73頁)、東京高裁平成5年1月26日判決(税資194号75頁)、最高裁平成5年10月28日第一小法廷判決(同199号670頁)、東京地裁平成4年7月29日判決(同192号180頁)、東京高裁平成5年3月15日判決(同194号743頁・行集44巻3号213頁)、東京地裁平成5年2月16日判決(同194号375頁・判タ845号240頁)、東京高裁平成5年12月21日判決(同199号1302頁)、大津地裁平成9年6月23日判決(同223号1046頁)、大阪高裁平成12年7月13日判決(同248号319頁)、最高裁平成14年10月29日第三小法廷判決(同252号順号9225)、東京地裁平成11年3月25日判決(同241号345頁)、大阪地裁平成12年5月12日判決(同247号607頁)、東京地裁平成16年3月2日判決(同254号順号9583)等があります。

その中の東京高裁昭和56年1月28日判決は、この総則6項の規定を判決において初めて納税者に不利になるように適用したものといわれています。

この判決は、いわゆる市街化区域内農地の売買途上において売主に相続が発生した場合に、当該農地に係る相続財産の種類と「時価」が争われたところ、当該農地が相続財産であるとしても、当該売買途上という「特別の事情」が存する場合には、当該農地の「時価」は、評価通達が定める評価額ではなく、当該売買価額によって評価し得る旨、次のとおり判示しています。

「相続税法22条は、相続財産の価格は特別に定める場合を除いて当該財産の取得時における時価による旨定めているのみで、同法は土地の時価に関する評価方法をなんら定めていないのである。そこで、国税庁において『相続税財産評価に関する基本通達』を定め、その評価基準に従つて各税務署が統一的に土地の評価をし、課税事務を行つていることは周知のとおりである。したがつて、右基準によらないことが正当として是認されうるような特別な事情がある場合は別として、原則として、右通達による基準に基づいて土地の評価を行うことが相続税の課税の公平を期する所以であると考えられる。」

「相続開始当時における土地の評価額が取引価額によつて具体的に明らかになつており、しかも、被相続人もしくは相続人が相続に近接した時期に取引代金を全額取得しているような場合において、その取引価額が客観的にも相当であると認められ、しかも、それが通達による路線価額との間に著しい格差を生じているときには、右通達の基準により評価することは相続税法22条の法意に照らし合理的とはいえないというべきである。してみれば、本件土地の評価については、前記取引価額をもつてすることが正当として是認しうる特別の事情があるというべきであり、したがつて、控訴人(税務署長)のこの点に関する主張は理由があり、これに反する被控訴人(納税者)らの主張は採用することができない。」

なお、この判示は、当該評価額と当該売買価額との差額が「著しく不適当」としたものであって、その後の多くの判決が判示しているところの「租税回避の意図」という主観的要素については全くふれていません。

また、この上告審である最高裁昭和61年12月5日第二小法廷判決(税資154号781頁)では、控訴審判決を維持しているが、その理由を変えており総則6項の規定を適用しておらず、最高裁で、総則6項の適用で初判断をしたのは、最高裁令和4年4月19日第三小法廷判決(民集76巻4号411頁)とされています。

次に、東京地裁平成4年3月11日判決では、被相続人が死亡の直前に借入金により不動産を7億5,850万円で取得し、相続人らが相続開始直後に当該不動産を7億7,400円で他に売却した場合において、相続開始時における当該不動産の価額を通達に定められた路線価による1億3,170万円余ではなく、その取得価額自体によって評価してした相続税更正処分は適法であるとして、次のとおり判示しています。

「本件の場合のように、被相続人が相続開始直前に借り入れた資金で不動産を購入し、相続開始直後に右不動産が相続人によつてやはり当時の市場価格で他に売却され、その売却金によつて右借入金が返済されているため、相続の前後を通じて事柄の実質をみると当該不動産がいわば一種の商品のような形で一時的に相続人及び被相続人の所有に帰属することとなつたに過ぎないとも考えられるような場合についても、画一的に評価通達に基づいてその不動産の価額を評価すべきものとすると、他方で右のような取引の経過から客観的に明らかになつているその不動産の市場における現実の交換価格によつてその価額を評価した場合に比べて相続税の課税価格に著しい差を生じ、実質的な租税負担の公平という観点からして看過し難い事態を招来することとなる場合があるものというべきであり、そのような場合には、前記の評価通達によらないことが相当と認められる特別の事情がある場合に該当するものとして、右相続不動産を右の市場における現実の交換価格によつて評価することが許されるとするのが相当である。そして、右認定のような事実関係からすれば、本件はまさにそのような場合に該当するものといわなければならない。この点に関し、原告ら(納税者)は、A(被相続人)による本件マンションの購入は、転売利益を図ることをも目的として行われた通常の経済取引行為であつて、ことさらに相続税の負担を免れることを企図してなされたものではないから、本件マンションを評価通達によらずに評価することが許されるような特別の事情は存在しないと主張する。しかしながら、前述したところからすれば、前記のような借入金による不動産の取得が転売利益を図ることをも目的として行われたからといつて、このことによつて右不動産を評価通達によらず評価することが許される特別の事情の存在が肯定されなくなるものとすべき根拠は乏しいものといわなければならない。」

類似事例として、被相続人が死亡の直前に借入金により不動産を16億6,100万円で取得し、相続人らが相続開始直後に当該不動産を18億円で他に売却した場合において、相続開始時における当該不動産の時価を評価通達による評価額1億2,102万円余ではなく、客観的な市場価格16億6,100万円によるべきと判断した事例(東京地裁平成4年7月29日判決・行裁集43巻67号999頁、東京高裁平成5年3月15日判決・行裁集44巻3号213頁)があります。

最近の総則6項の適用に関する裁判例・裁決例

有効な相続税対策として、相続開始前の土地等の不動産の取得があり、このような相続税対策は、取引価額に比べて相続税評価額が非常に低かったいわゆるバブル期において多く行われ、それが不動産の需要を高めて更にバブルを煽る原因にもなっっていました。

そして、このような相続税対策に対して課税庁側が総則6項を適用し、納税者側とその適用の可否について争われる事件が上述のように多発しました。

ところで、昭和63年12月に、租税特別措置法69条の4(以下「旧措置法69条の4」という)が制定され、昭和63年12月31日以降取得した土地等の不動産については、取得後3年間は路線価等で評価しないで当該取得価額で課税することとしたため、このような相続税対策は下火となりました。

しかし、旧措置法69条の4は、バブル崩壊後、相続税額が相続財産の価額(時価)を上回るという事件(大阪地裁平成7年10月17日判決・行裁例集46巻10・11号942頁、大阪高裁平成10年4月14日判決・訴訟月報45巻6号1112頁及び最高裁平成11年6月11日判決・税務訴訟資料243号270頁)もあって、平成8年に廃止されました。

旧措置法69条の4は廃止されたのですが、バブル崩壊後による不動産下落の影響もあり、不動産の評価に対して課税庁側が総則6項を適用するような事例はほとんど見られなくなっていました。

しかし、最近になって、通達評価額と取引価額の開差があるいわゆるタワーマンションが相続税対策として利用されるようになり、課税庁側と納税者側が争う事例がでてきました(平成23年7月1日裁決・東裁(諸)平23第1号)。

また、東京地裁令和元年8月27日判決(税資269号-81(順号13304))・東京高裁令和2年6月24日判決(金判1600号36頁)において争われた不動産の評価額は通達評価額と取引価額に4倍のかい離があるものでしたが、相続開始前3年5か月前に取得した不動産であり、相続開始「直前」に取得しているものではなかったのです。

ただし、被相続人が銀行から借入をして不動産を取得した年に、すでに90歳であり、そして、その取得した不動産は居住用のものでなく収益物件であり、また、相続開始「直後」といえる9か月後に相続人は売却しているので、課税リスクは充分にあったといえます。なお、この件は、初めて最高裁で総則6項の適用を認める判決がされた最高裁令和4年4月19日第三小法廷判決(民集76巻4号411頁)となっています。

また、銀行からの借入により行われた相続直前の購入マンションの評価額(通達評価額と鑑定評価額が5億円以上かい離)を巡り争われていた令和2年11月12日判決(税資270号-121(順号13481))・東京高裁令和3年4月27日判決(税資271号-54(順号13556))においては、取得した不動産については売却していないが、被相続人(89歳で死亡)が銀行から借入(借入期間27年間)をして当該不動産を取得したのは相続2か月前のことであり、肺がんにり患していることが発覚したことがきっかけとなっており、課税リスクは充分にあったといえます。この事案についても、令和4年4月19日、納税者の上告は棄却されています。

なお、総則6項に定める「国税庁長官の指示」という手続要件については、従前の裁判例は、当該指示は課税処分の効力に直接影響を及ぼすものではない旨判示しており、実質、無視されているような状態でしたが、この件においては当該指示があり評価できます。

以上のように、ここ最近、銀行の相続対策が否認される裁判例が続いていることになりましたが、資産家は課税リスクを十分に考量して、借金をしてまで不動産を購入すべきなのかを慎重に検討する必要があるといえます。

相続開始前3年5か月前に取得した不動産の評価につき、評価通達の定めによらないことが相当と認められる特別の事情があるとされた事例(評価通達6項の適用)-最高裁令和4年4月19日第三小法廷判決(民集76巻4号411頁)(棄却)(確定)

(1)事案の概要

本件の事案の概要は、次のとおりである。

① 平成20年5月、本件における被相続人Qは、孫の代まで事業を承継させたいと思い、また、事業承継に伴う遺産分割や相続税が心配であったため、R銀行に対し診断を申し込んだ。

② 平成20年8月、Qは、自分の孫であるX(原告・控訴人・上告人)を養子とする養子縁組をした。

③ 平成21年1月、Q(当時90歳)は、甲不動産を約8億3,700万円で取得し、同日、R銀行から6億3,000万円の借り入れをした。銀行が作成した貸出稟議書には、「相続税対策のためローンを実行し不動産を購入」といった旨の記載がある。

④ 平成21年10月、Qは、甲不動産を含む多くの財産をXに相続させる旨の公正証書遺言をした。

⑤ 平成21年12月、Qは、乙不動産(甲不動産と併せて、以下「本件各不動産」という。)を約5億5,000万円で取得し、同日、R銀行から3億7,800万円及び共同相続人の1名から4,700万円の計4億2,500万円の借り入れをした。

⑥ 平成24年6月、Qの死亡(94歳で死亡)により、Xは本件各不動産等を取得し、R銀行からの借入金約10億円等を承継した。Xらは、評価通達の定めに従い本件各不動産を評価(甲不動産約2億円、乙不動産約1億3,300万円)して、法定申告期限までに相続税の申告書を提出したが、課税価格の合計額は2,826万円余にとどまり、基礎控除(1億円)の結果、相続税の総額は0円であった。

本件購入・借入れが行われなければ本件相続に係る課税価格の合計額は6億円を超えるものであった。

⑦ 平成25年3月、Xは、乙不動産を約5億1,500万円で第三者に売り渡した。

⑧ 平成28年4月、処分行政庁は、本件各更正処分等をしたが、本件各不動産の価額を不動産鑑定評価に基づいて評価(甲不動産約7億5,400万円、乙不動産約5億1,900万円)したため、Xらは不服として訴を提起した。

⑨ 一審判決である東京地裁令和元年8月27日判決(税資269号-81(順号13304))及び控訴審である東京高裁令和2年6月24日判決(金判1600号36頁)ともに、Xらの請求は棄却された。

| 取得価額 | 鑑定評価額 | 通達評価額 | 譲渡価額 | |

|---|---|---|---|---|

| 甲不動産 | 約8億3,700万円 | 約7億5,400万円 | 約2億円 | 譲渡せず |

| 乙不動産 | 約5億5,000万円 | 約5億1,900万円 | 約1億3,300万円 | 約5億1,500万円 |

甲不動産は相続開始の約3年5か月前に取得。乙不動産は相続開始の約2年6か月前に取得し、相続開始の約9か月後に譲渡。

(2)本件の争点

評価通達の定めによらない評価方法により本件不動産の時価を算定することが許されるか否かである。

(3)一審判決要旨(棄却)(控訴)

① 評価通達の定める評価方法によっては適正な時価を適切に算定することができないなど、評価通達の定める評価方法を形式的に全ての納税者に係る全ての財産の価額の評価において用いるという形式的な平等を貫くことによって、かえって租税負担の実質的な公平を著しく害することが明らかである特別の事情(評価通達6参照)がある場合には、他の合理的な方法によって評価することが許されるものと解すべきである。

② 評価通達により定める評価額(以下「通達評価額」という。)は、各鑑定評価額の約4分の1(甲不動産につき約26.53%、乙不動産につき約25.75%)の額にとどまっている。そして、実際にQ又はXが各不動産を売買した際の価格をみると、通達評価額からのかい離の程度は、鑑定評価額よりも更に大きいもの又は同程度であった。不動産鑑定士が不動産鑑定評価基準に基づき算定する不動産の正常価格は、基本的に、当該不動産の客観的な交換価値(相続税法22条に規定する時価)を示すものと考えられること(地価公示法2条参照)をも勘案すれば、通達評価額が相続開始時における各不動産の客観的な交換価値を示していること(相続開始時における各不動産の客観的な交換価値を算定するにつき、評価通達の定める評価方法が合理性を有すること)については、相応の疑義があるといわざるを得ない。

③ R銀行からの各借入れ及び各不動産の購入がなければ、本件相続に係る課税価格は、6億円を超えるものであったにもかかわらず、各借入れ及び各不動産の購入がされたことにより、相続税の申告による課税価格は、2,826万円程度にとどまるものとされ、基礎控除(1億円)により、本件相続に係る相続税は課されないこととされたものである。また、R銀行が各借入れに係る貸出しに際し作成した各貸出稟議書の記載や証拠にもよれば、Q及びXらは、各不動産の購入及び各借入れを、Qの事業承継の過程の一つと位置付けつつも、それらが近い将来発生することが予想されるQの相続においてXらの相続税の負担を減じ又は免れさせるものであることを知り、かつ、それを期待して、あえてそれらを企画して実行したと認められ、これを覆すに足りる証拠は見当たらない。

④ 以上にみた事実関係の下では、本件相続における各不動産については、評価通達の定める評価方法を形式的に全ての納税者に係る全ての財産の価額の評価において用いるという形式的な平等を貫くと、各不動産の購入及び各借入れに相当する行為を行わなかった他の納税者との間で、かえって租税負担の実質的な公平を著しく害することが明らかというべきであり、評価通達の定める評価方法以外の評価方法によって評価することが許されるというべきである。そして、本件全証拠によっても各鑑定評価の適正さに疑いを差し挟む点が特段見当たらないことに照らせば、各不動産の相続税法22条に規定する時価は、各鑑定評価額であると認められる。

(4)控訴審判決要旨(棄却)(上告及び上告受理の申立て)

同旨

(5)上告審判決要旨(棄却)(確定)

① 相続税法22条は、相続等により取得した財産の価額を当該財産の取得の時における時価によるとするが、ここにいう時価とは当該財産の客観的な交換価値をいうものと解される。そして、評価通達は、上記の意味における時価の評価方法を定めたものであるが、上級行政機関が下級行政機関の職務権限の行使を指揮するために発した通達にすぎず、これが国民に対し直接の法的効力を有するというべき根拠は見当たらない。そうすると、相続税の課税価格に算入される財産の価額は、当該財産の取得の時における客観的な交換価値としての時価を上回らない限り、同条に違反するものではなく、このことは、当該価額が評価通達の定める方法により評価した価額を上回るか否かによって左右されないというべきである。 本件各更正処分に係る課税価格に算入された本件各鑑定評価額は、本件各不動産の客観的な交換価値としての時価であると認められるというのであるから、これが本件各通達評価額を上回るからといって、相続税法22条に違反するものということはできない。

② 他方、租税法上の一般原則としての平等原則は、租税法の適用に関し、同様の状況にあるものは同様に取り扱われることを要求するものと解される。そして、評価通達は相続財産の価額の評価の一般的な方法を定めたものであり、課税庁がこれに従って画一的に評価を行っていることは公知の事実であるから、課税庁が、特定の者の相続財産の価額についてのみ評価通達の定める方法により評価した価額を上回る価額によるものとすることは、たとえ当該価額が客観的な交換価値としての時価を上回らないとしても、合理的な理由がない限り、上記の平等原則に違反するものとして違法というべきである。 もっとも、上記に述べたところに照らせば、相続税の課税価格に算入される財産の価額について、評価通達の定める方法による画一的な評価を行うことが実質的な租税負担の公平に反するというべき事情がある場合には、合理的な理由があると認められるから、当該財産の価額を評価通達の定める方法により評価した価額を上回る価額によるものとすることが上記の平等原則に違反するものではないと解するのが相当である。

③ 本件各不動産についてみると、本件各通達評価額と本件各鑑定評価額との間には大きなかい離があるということができるものの、このことをもって上記事情があるということはできない。 もっとも、本件購入・借入れが行われなければ本件相続に係る課税価格の合計額は6億円を超えるものであったにもかかわらず、これが行われたことにより、本件各不動産の価額を評価通達の定める方法により評価すると、課税価格の合計額は2,826万円余にとどまり、基礎控除(1億円)の結果、相続税の総額が0円になるというのであるから、Xらの相続税の負担は著しく軽減されることになるというべきである。そして、Q及びXらは、本件購入・借入れが近い将来発生することが予想されるQからの相続においてXらの相続税の負担を減じ又は免れさせるものであることを知り、かつ、これを期待して、あえて本件購入・借入れを企画して実行したというのであるから、租税負担の軽減をも意図してこれを行ったものといえる。そうすると、本件各不動産の価額について評価通達の定める方法による画一的な評価を行うことは、本件購入・借入れのような行為をせず、又はすることのできない他の納税者とXらとの間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反するというべきであるから、上記事情があるものということができる。

④ したがって、本件各不動産の価額を評価通達の定める方法により評価した価額を上回る価額によるものとすることが上記の平等原則に違反するということはできない。

以上によれば、本件各更正処分において、所轄税務署長が本件相続に係る相続税の課税価格に算入される本件各不動産の価額を本件各鑑定評価額に基づき評価したことは、適法というべきである。

不動産の評価につき、評価通達の定めによらないことが相当と認められる特別の事情があるとされた事例(総則6項の適用)-東京高裁令和3年4月27日判決(税資271号-54(順号13556))(棄却)(上告・上告受理申立て)

(1)事案の概要

本件の事案の概要は、次のとおりである。

① 平成25年6月、甲(被相続人)が、肺がんにり患していることが発覚し、相続人である原告Xが、A銀行Q支店の担当者から、早急に相続税の対策が必要であること、節税対策として即効性があるのは中古物件の購入であること等について説明を受け、物件の紹介を受けることを決めた。

② 平成25年7月、甲は、89歳で死亡(同年9月)する約2か月前に、高級賃貸マンションである共同住宅及びその敷地(本件不動産)を15億円(本件売買価額)で購入する旨の売買契約を締結し、その翌月、A銀行から本件不動産の購入資金として15億円を借り入れた(本件借入れ)。なお、借入期間は27年間である。

③ 平成26年7月、Xらは、甲の相続に係る相続税の申告(以下「本件申告」という。)において、本件不動産の価額につき、財産評価基本通達(以下「評価通達」という。)に基づいて、本件不動産を4億7761万円余と評価し(以下「本件通達評価額」という。)、本件借入れに係る借入金15億円を債務として計上して期限内に(当初)申告した。

④ 平成28年11月、本件不動産以外の土地の評価誤りにつき修正申告をした。なお、本件修正申告における本件不動産の価額は、本件通達評価額とされていた。

⑤ 平成29年11月、東京国税局長は、国税庁長官に対し、本件不動産の評価につき、財産評価基本通達6項(以下「総則6項」という。)に基づき、評価通達に定められた評価方法によらずに、他の合理的な評価方法によって評価することとしたく、その場合の評価額は、日本不動産研究所に所属する不動産鑑定士が鑑定評価した不動産鑑定評価書の評価額である10億4000万円(以下「本件鑑定評価額」という。)とすることが適当である旨上申し、同長官は、同年12月、同局長に対し、上記上申について「貴見のとおり取り扱うこととされたい」との指示をした。

⑥ 平成30年5月、課税庁は、本件不動産の評価につき、総則6項に基づき、評価通達に定められた評価方法によらず、本件鑑定評価額と評価し更正処分等をしたため、Xは不服として、本訴を提起した。

⓻ 一審判決である東京地裁令和2年11月12日判決(税資270号-121(順号13481))では、Xの請求は棄却された。

(2)本件の争点

本件相続開始時における本件不動産の時価(評価通達の定めによらない評価方法により本件不動産の時価を算定することが許されるか否か。)

(3)一審判決要旨(棄却)(控訴)

① 課税実務において評価通達の定める画一的な評価方法が用いられている趣旨に鑑みると、評価通達の定める評価方法によっては適正な時価を適切に算定することができないなど、評価通達の定める評価方法を形式的に全ての納税者に係る全ての財産の価額の評価において用いるという形式的な平等を貫くことによって、かえって租税負担の実質的な公平を著しく害することが明らかであるといえるような特別の事情がある場合には、他の合理的な方法によって評価することが許されるものと解すべきである。

② 本件通達評価額は、本件鑑定評価額と比較すると、その2分の1にも達しておらず、金額としても5億円以上の著しいかい離が生じている。また、本件通達評価額と本件売買価額との間には更に著しいかい離が生じている。加えて、本件不動産の価額を本件通達評価額によって評価した本件申告において、Xらの納付すべき相続税の総額は1472万円余とされていたのに対し、本件鑑定評価額によって評価した場合の納付すべき相続税の総額は1億335万円余となるのであって、本件不動産の評価額のかい離によって、税額についても大幅な差が生じている。このように、本件通達評価額と本件鑑定評価額等との間に上記のような著しいかい離が生じており、これによって税額に大幅な差異が生じていること自体が、特別の事情の存在をうかがわせるものであるということができる。

③ 甲及びXは、近い将来発生することが予想される甲の相続に関して、Xらの相続税の負担を減じさせるものであることを認識し、かつ、これを期待して本件不動産の取得及び本件借入れ(銀行融資15億円)を実行に移したものであると認められ、このことは、特別の事情の存在を基礎付けるものである。

④ 本件不動産に係る本件通達評価額と本件鑑定評価額とのかい離の程度が極めて大きく、これによって相続税の額にも大きな差が生じていることに加えて、甲及びXが評価額の差異によって相続税額の低減が生じることを認識し、これを期待して本件不動産を取得したことに照らせば、本件不動産については、評価通達の定める評価方法によって財産を評価することによって、かえって租税負担の実質的な公平を著しく害することが明らかであるから、特別の事情があるというべきである。 そして、本件鑑定評価額は、本件不動産の客観的な交換価値を示すものとして合理性を有するものであるから、本件不動産はこれによって評価することが許されるものと解される。したがって、本件不動産の時価は、本件鑑定評価額であると認めるのが相当である。

(4)控訴審判決要旨(棄却)(上告及び上告受理の申立て)

同旨

(5)その後

令和4年4月19日、納税者の上告は棄却

納税者側からの申立て

課税庁側からだけでなく、「評価通達により難い特別の事情がある」と納税者側から申立てることも多々あり、その場合は、評価通達の定めと異なる評価方法として、適正な鑑定評価額が考えられますが、ただ単に、評価通達による評価額よりも低いというだけでは、評価通達により難い特別の事情があるとはいえないと解されています。

納税者側の申立により特別の事情が認められた事例としては、①無道路地である土地は、通路開設費用相当額が不整形地補正後の価格すら上回る金額であり、無道路地補正によっても十分に考慮できてはおらず不動産鑑定評価額を時価と評価した大阪地裁平成29年6月15日判決(税資267号-75(順号13024))、②マンションの売却価額を基に時点修正を行って相続開始日の時価として算定することには合理性があると認められた平成22年9月27日裁決(東裁(諸)平22第67号)や、③宅地転用に当たり、財産評価基本通達の定めが想定する程度を著しく超える宅地造成費等を要するから、同通達により難い特別の事情があると認められた東京地裁令和2年10月9日判決(平成30年(行ウ)338号)等があります。

東京地裁令和2年10月9日判決(平成30年(行ウ)338号)(全部取消し)(確定)(納税者勝訴)

(1)事案の概要

本件の事案の概要は、次のとおりである。

① 平成27年1月に死亡した被相続人の相続人(子)である原告Xは、A市所在の市街化区域内の農地(本件土地)を相続により取得した。本件土地は、地積1,461㎡の栗畑で、幅員1.8mの農道(本件農道)に面しているが、建築基準法に規定する接道義務を満たしていないから、そのままでは建築物を建築できず、宅地転用できなかった。

② Xは、平成27年11月、当時の財産評価基本通達(評価通達)40-2に定める評価方法により本件土地を1,974万円と評価し、相続税の期限内申告をした。

③ Xは、平成28年4月、本件土地の評価に計算誤りがあったとして、評価通達に定める評価方法により本件土地を2,172万円余と評価して修正申告をした上で、修正申告と同日に、本件土地には、同通達に定める評価方法により難い特別の事情があるとして、不動産鑑定士が作成した不動産調査報告書に記載された査定価格に基づき、本件土地の価額を571万円余とする更正の請求をした。

本件更正請求によれば、本件相続に係る相続税の課税価格は6293万円、納付すべき税額は540万円余となる。

④ 課税庁Yは、本件土地の価額以外に減額すべき要素があったため、Xの請求の一部を認める減額更正処分をしたが、本件土地の価額については、修正申告の価額(2,172万円余)からの減額を認めなかったため、Xは、本件土地は宅地開発が困難な土地であり、最有効利用は栗林であるとして、評価通達に定める評価方法によっては適正な時価を適切に算定することができない特別の事情があると主張して、本訴を提起した。

(2)本件の争点

本件土地の評価について、評価通達に定める評価方法により難い特別の事情があるか否か。

(3)判決要旨(全部取消し)(確定)(納税者勝訴)

① 評価対象の不動産に適用される評価通達の定める評価方法が適正な時価を算定する方法として一般的な合理性を有し、かつ、当該不動産の相続税の課税価格がその評価方法に従って決定された場合には、同課税価格は、同通達により難い特別の事情の存しない限り、相続開始時における当該不動産の客観的な交換価値としての適正な時価を上回るものではないと推認するのが相当である。

② 本件土地を宅地に転用するのに、本件相続時の評価通達40-2や24-4の定めが想定する程度を著しく超える宅地造成費等を要するような場合、すなわち、本件土地を実際に宅地開発するために必要な宅地造成費等が、上記定めを適用した場合に減額されることとなる額を著しく超えるものである場合は、本件土地には「評価通達により難い特別の事情」があると解される。

なお、Xは、本件土地の査定額を571万円とする不動産調査報告書や本件土地の鑑定評価額を598万円とする不動産鑑定評価書を提出しているが、評価通達の定めと異なる評価方法による評価額が評価通達による評価額よりも低いというだけでは、評価通達により難い特別の事情があるとはいえないと解される(最高裁平成25年7月12日第二小法廷判決・民集67巻6号1255頁の千葉勝美補足意見参照)。

③ A市では、開発区域内の住宅の敷地に接する道路の幅員は6m以上とすることが定められており、本件土地を宅地に転用するには、本件土地の北側約80メートルに存する道路まで、本件農道を6mに拡幅して開発する必要がある。そして、本件土地を宅地として造成するのに必要な費用は、当該拡幅に要する費用や造成工事費等として合計約4,046万円余が必要となることが認められるところ、この金額は、本件土地を評価通達40-2や24-4の定めにより評価した場合に減額されることとなる額2,052万円余を著しく超えるものであるから、本件土地については、評価通達により難い特別の事情があると認めるのが相当である。

④ 本件土地には評価通達により難い特別の事情が認められるのであるから、評価通達による評価額を本件土地の適正な時価と推定することはできないところ、本件土地の価額を評価通達に基づき2172万円余と評価することを前提に、本件更正請求に対しなされた本件更正処分は、その適法性の立証がないことに帰する。そうすると、裁判所において本件土地の適正な時価を探求するまでもなく、本件更正処分は違法であるから、本件更正請求に係る課税価格6293万円、納付すべき税額540万円余を超える部分を全部取り消した上で、国税通則法71条1項1号の期間内に、Yにおいて改めて(本件土地には評価通達により難い特別の事情があることを前提に)本件土地の適正な時価を算定し、本件更正請求に対する判断をさせるのが相当である。