令和5年度税制改正のポイント

① 基礎控除(年110万円)の創設

相続時精算課税で受けた贈与については、毎年110万円(基礎控除)まで課税されませんし、毎年110万円(基礎控除)以下の贈与については贈与税申告が不要となります。なお、複数の特定贈与者から贈与を受けた場合は、それぞれの贈与額に応じ按分します。

〇贈与時

以下の算式により計算した贈与税を納付。

{(贈与額 - 110万円) - 2,500万円 } × 20%

〇相続時

相続時精算課税選択後の全ての贈与財産(基礎控除差引後)を相続財産に加算して計算した相続税から、贈与時に納付した贈与税を控除した残額を納付(控除しきれない贈与税相当額は還付)。

2024年(令和6年)1月1日以後に贈与により取得する財産に係る相続税又は贈与税について適用されます。

② 災害により被害を受けた場合の再計算

相続時精算課税で受贈した土地・建物が、災害により一定以上の被害を受けた場合は、相続時に再計算されます。

現行の相続時精算課税制度では、生前贈与を受けた建物が、相続までに火災等で焼失してしまっても贈与時の価額で相続税が課されてしまうという状況であり、この改正により、災害がおきても納税者が救われるようになります。

2024年(令和6年)1月1日以後に生じる災害により被害を受ける場合について適用されます。

③ 暦年課税との関係

相続開始前贈与の加算期間(現行は相続開始前3年)が7年に延長されます。よって、贈与者が年齢が高い場合は、贈与対策が無意味になる可能性が高いです。ですから、贈与者が年齢が高い場合は、相続時精算課税制度の利用を考えてみると良いでしょう。

なお、2024年(令和6年)1月1日以後は、暦年課税制度と相続時精算課税制度のそれぞれに、基礎控除(年110万円)があるということになるので、祖父からの贈与は相続時精算課税を利用し、父からの贈与は暦年課税を利用をすれば、合計年220万円までの贈与は非課税となります。

このような贈与対策も有効なのではないでしょうか。

相続時精算課税制度の基本

相続時精算課税という制度は、生前に贈与をした場合には贈与税が軽減しますが、その代わりに相続のときには、贈与された財産と相続された財産を足した額に相続税がかかる、という制度です。

ただし、過去に支払った贈与税分については相続税から控除できますので、二重に税金がかかるということはありません。また、控除しきれない場合は還付することができます。

この制度の適用対象は原則として、60歳以上の者から18歳(令和4年3月31日以前の贈与については20歳)以上の子供(推定相続人)または孫(代襲相続人に限らない)など直系卑属への贈与に限られています(相法21の9①、措法70の2の6①)。年齢は贈与した年の1月1日現在のものとなります。

なお、いったん相続時精算課税制度を選択すると、その贈与者からの贈与については110万円まで非課税である暦年課税制度には戻れません(相法21の9③、⑥)。

もちろん、相続時精算課税制度を利用せず、暦年課税制度を利用し続けてもかまいません。暦年課税制度の方法で贈与税を支払うか、相続時精算課税制度を選択するかどうかは、贈与される子供が決めることができます。

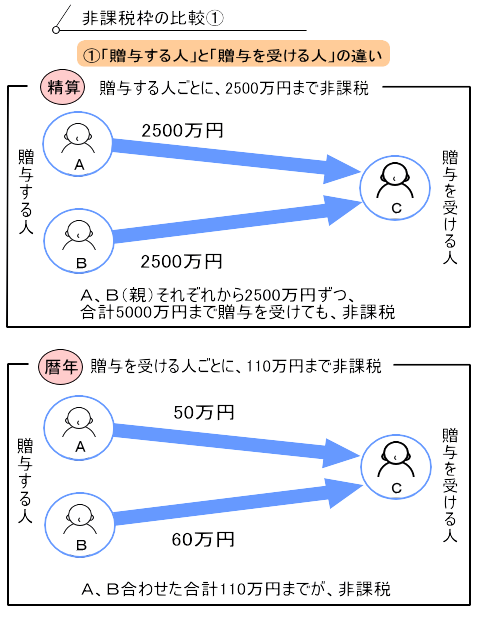

また、父母(祖父母)ごとに選択が可能ですので、父親からの贈与は相続時精算課税制度を利用し、母親からの贈与は暦年課税制度を利用するということをしてもかまいません。ただし、この場合、父親からの贈与についてはいったんこの制度を選択すれば二度と暦年課税に戻ることはできません。

父母(祖父母)ごとに選択が可能ですので、父親、母親からの贈与とも相続時精算課税制度を利用することもできます(相法21の9②、相令5①)。その場合は、それぞれ2,500万円ずつ特別控除額を適用できます(相法21の12①)。

なお、相続時精算課税の適用に当たっては、贈与財産の種類等に制限はないため、適用要件さえ満たせば相続税法7条のみなし贈与であっても相続時精算課税の適用は受けられます。

贈与税額の計算と相続時における精算

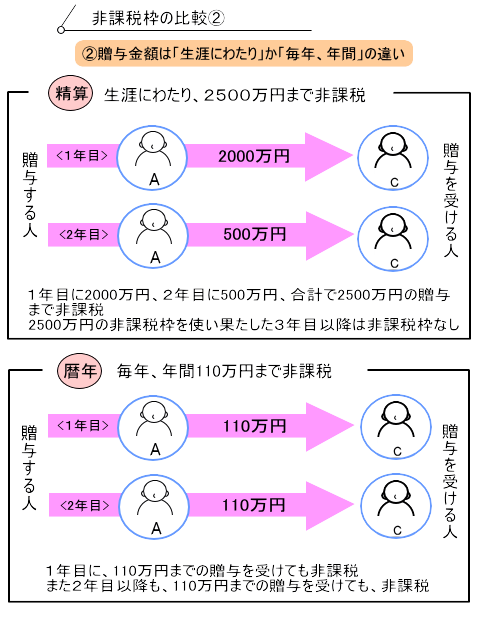

相続時精算課税制度を選択すると、贈与しても、2,500万円までの財産には税金がかかりません(相法21の12)。また、2,500万円を超えても、一律20%の贈与税がかかるだけです(相法21の13)。

2500万円の特別控除額とは、財産をもらう人が一生でもらえる財産の総額であり、贈与の回数は何回あってもかまいません(前年以前に、この特別控除の適用を受けた金額がある場合には、2,500万円からその金額を控除した残額がその年の特別控除限度額となります)。

(例)令和2年に、この制度を選択して父から1,500万円の贈与を受け、令和3年にさらに1,500万円の贈与を受けた場合の贈与税額は、いくらになるでしょうか?

(答)令和2年 1,500万円-1,500万円=0円

贈与税額0円 特別控除額の繰越1,000万円

令和3年 1,500万円-1,000万円=500万円

贈与税額 500万円×20%=100万円

ただし、この制度における最大の注意点は、この制度を利用した贈与の場合、贈与者の相続のときには相続財産の他に贈与財産(相続時精算課税制度適用のもの)も含めて相続税の計算をしなくてはいけないということです。なお、相続財産と合算する贈与財産の価額は、贈与時の価額とされています。

例えば、上記の例で、父が亡くなったときの相続財産が7,000万円であった場合は、贈与財産3,000万円(贈与時の時価)を足した1億円で相続税の計算をする必要があります。

その結果、算出された相続税額が仮に1,220万円だったとした場合、過去に支払った贈与税額100万円を差し引いた1,120万円が納付する相続税額となります。ですから、税金を二重に払うようなことはありません。

この制度を別のいい方をして説明すると、生前の贈与はなかったものとされ、再度、相続税を計算し直すということです。サラリーマンの給料に置き換えるならば、生前に支払った贈与税は給料から天引きされる源泉税のようなものであり、再度、相続税を計算し直すことは年末調整をするようなものです。

よって、算出された相続税額が仮に1,220万円であり、過去に支払った贈与税額が1,300万円だった場合は、相続税の申告をすることにより80万円が還付されます。

還付を受けるための申告書は、相続開始の日の翌日から起算して5年を経過する日まで提出することができます。相続時精算課税に係る贈与税相当額の還付金請求については、当該贈与税納付後、相続開始時まで長期になるので、申告し忘れに注意が必要です。

適用対象財産等

贈与財産の種類、金額、贈与回数に制限はありません。

贈与財産の種類は問わないため、現預金だけでなく不動産の贈与でも相続時精算課税制度を利用することができます。

この場合の不動産の贈与価額は贈与時の不動産の価額となり、原則として、相続税評価額となります。つまり、路線価地域なら路線価方式により評価します。

その不動産価額が相続時精算課税制度の特別控除額以下なら贈与税はかかりません。ただし、不動産取得税(地方税)はかかる場合があります。

贈与税の申告書と相続時精算課税制度選択届出書

相続時精算課税制度を適用したい人は、贈与を受けた年の翌年2月1日から3月15日までの間(贈与税の申告書の提出期間)に、相続時精算課税制度選択届出書(受贈者や特定贈与者の戸籍の謄本又は抄本添付)と贈与税の申告書を受贈者の住所地の所轄税務署に提出する必要があります。

注意点

- 例え、精算課税を選択した最初の年の贈与金額が2,500万円以下であり、贈与税ゼロであっても相続時精算課税制度選択届出書を提出する必要があります。

- 翌年以降、贈与を受けた場合は、贈与税が発生しない場合でも申告をする必要があります(相法21の11、21の9③)。ただし、令和5年度税制改正により、2024年(令和6年)1月1日以後に贈与により取得する財産が110万円(基礎控除)以下であれば、贈与税申告は不要となります。

- 相続時精算課税選択届出書を提出期限(原則として贈与の年の翌年3月15日)を過ぎてから提出した場合は、相続時精算課税の適用を受けることはできません(相法21の9、相基通21の9-3)。

- 父と母から贈与を受けて、両方とも相続時精算課税を選択する場合は、父と母それぞれについて相続時精算課税選択届出書を作成する必要があります。相続時精算課税選択届出書は、贈与をした人ごとに作成しなければなりません。

「暦年課税の贈与」と「相続時精算課税の贈与」の比較

| 暦年課税 | 相続時精算課税 | ||

|---|---|---|---|

| 贈与者 | 制限なし。親族間のほか、 第三者からの贈与を含む。 | 60歳以上の者 | |

| 受贈者 | 制限なし | 18歳以上の子供または孫など直系卑属 | |

| 贈 与 時 | 非課税枠 | 贈与を受ける人ごとに毎年、年間110万円(基礎控除額) | 贈与をする人ごとに生涯にわたり2,500万円(特別控除額)。父母から2,500万円づつの計5,000万円も可(相法21の12①)。 |

| 税金 | (貰った価額-110万円) ×超過累進税率 | (貰った価額-2,500万円) ×20% | |

| 計算期間 | 暦年(1/1から12/31) | 届出後相続開始まで | |

| 申告 | 非課税枠内であれば、申告不要 | 非課税枠内でも、適用を受ける子供等は、贈与を受けた翌年の2/1から3/15までに申告 | |

| 納付 | 贈与時に完了 | 贈与税がある場合は納付し、相続時に精算 | |

| 相 続 時 | 贈与財産 | 贈与財産は、相続税の計算には関係しない。ただし、相続開始前3年以内の贈与財産 (贈与時の価額で) は相続財産にプラスして相続税の計算をする | 相続財産に制度適用の贈与財産(贈与時の価額で)をプラスして相続税の計算をする |

| 納付済贈与税額 | 相続財産に加算した贈与財産に係る納付済贈与税額は相続税額から控除。払い過ぎた分は還付なし | 納付済贈与税額は相続税額から控除。払い過ぎた分は還付あり | |

| 贈与財産からの債務控除 | できない | できる | |

| 節税効果 | ある。贈与財産は、相続時に計算の対象外になる。よって、その分は、財産を少なくし、結果的に相続税が安くなる。 | ない。2500万円の非課税枠はあるが、すべて相続時に合算されて相続税がかかる。ただし、贈与時の価額で合算されるため、その財産が相続時に値上がりしていれば、間接的に節税になる。 | |

| メリット | 相続財産を減らすことが可能。結果的に相続税が安くなる。 | 一度に大型贈与がしやすい | |

| デメリット | 一度に大型贈与がしにくい | 相続税を安くすることができない。また、一度この制度を選択すると、その贈与者からの贈与については、暦年課税制度が使えなくなる。 | |

相続時精算課税と養子

養子縁組をしていない義父母からの贈与は相続時精算課税の制度を適用できません(配偶者の連れ子といったような場合)。

養子縁組により親族関係が生ずるのは、養子縁組の日(民法727)からであり、贈与日において養子であるかどうかの判定を行います。

養子縁組の解消により特定贈与者の推定相続人でなくなった場合でも、その特定贈与者からの贈与により取得した財産については、引き続き相続時精算課税が適用されます。養子縁組の解消前の贈与について、相続時精算課税の適用を受けている場合には、養子縁組の解消後の贈与についても、相続時精算課税が適用されます。

また、養子縁組の前に生まれた養子の子は、養親の孫に当たらないため、相続時精算課税の適用を受けることはできません。

相続時精算課税適用財産について評価誤り等が判明した場合

相続税の課税価格に加算される財産の価額とは、贈与税の期限内申告書に記載された課税価格ではなく、当該贈与税の課税価格計算の基礎に算入される当該財産に係る贈与の時における価額と解されます(相法21の15①、相基通21の15-1、2)。

よって、贈与税の期限内申告書に記載された課税価格に誤りがあれば、先ずは修正申告(過少評価であった場合)や更正の請求(過大評価であった場合)により是正し、当該是正された後の当該財産に係る贈与の時における価額が相続税の課税価格に加算される財産の価額となります。

期間を徒過し、贈与税について更正・決定や更正の請求をすることはできなくなった場合も、当該贈与税の課税価格計算の基礎に算入される評価誤りを是正した後の当該財産に係る贈与の時における価額が相続税の課税価格に加算される財産の価額となります。

なお、この場合、相続税額から控除される贈与税相当額は、課せられた贈与税相当額となります(相法21の15③、相基通21の15-3)。

相続時精算課税に係る贈与税相当額の還付金請求権は、相続開始日の翌日から起算して5年を経過した時点で時効消滅するとされた事例-東京地裁令和2年3月10日判決(tainz:Z888-2323)(棄却)(控訴)

(1)事案の概要

本件は、原告Xが、被告国に対し、相続時精算課税に係る贈与税相当額の還付金300万円及び還付加算金の支払を求めた事案であるが、被告は、当該贈与税相当額の還付金請求権(以下「本件還付金請求権」という。)が時効により消滅している旨主張している。

○本判決に至るまでの事実等は、次のとおりである。

① Xは、相続開始の日の翌日から約5年9か月経過した後に、相続時精算課税に係る贈与税相当額の還付を受けるため、相続税の還付申告書を所轄税務署へ提出した。

② 所轄税務署が、Xに対し、本件還付金請求権は、相続開始の日の翌日から5年を経過したことによって時効により消滅した旨の連絡をしたところ、Xは、当該還付申告書は相続税の法定申告期限(相続開始があったことを知った日の翌日から10か月を経過する日)の翌日から5年以内に提出されており、本件還付金請求権は時効により消滅していないと主張して、還付金及び還付加算金の支払を求め、本訴を提起した。

(2)判決要旨(棄却)(控訴)

① 相続時精算課税に係る贈与税相当額の還付金請求権は、国税通則法74条1項所定の「還付金等に係る国に対する請求権」に該当するところ、同項は、当該請求権は、「その請求をすることができる日から5年間行使しないことによって、時効により消滅する。」と規定している。そして、同項所定の「その請求をすることができる」とは、法律上権利行使の障害がなく、権利の性質上、その権利行使が現実に期待のできるものであることを要すると解するのが相当である〔最高裁昭和40年(行ツ)第100号同45年7月15日大法廷判決・民集24巻7号771頁、最高裁平成4年(オ)第701号同8年3月5日第三小法廷判決・民集50巻3号383頁参照〕。

② 相続時精算課税に係る贈与税相当額の還付金請求権は、相続税還付申告書を提出することによって請求をすることができる。そして、相続税法上、同還付金請求権について申告期限の定めはないところ、相続の開始時に相続税の納税義務が発生する(国税通則法15条2項4号)一方で、同還付金請求権がある場合には、その額の算定も可能となるから、同還付金請求権に係る同法74条1項所定の「その請求をすることができる日」は、相続開始の日と解すべきである。したがって、同還付金請求権は、相続開始の日の翌日から起算して5年を経過した時点で時効消滅する。

③ そうすると、Xは相続開始の日の翌日から5年を経過した後に、所轄税務署に対し、還付申告書を提出しているから、その提出の時には既に還付金請求権は、時効により消滅したものと認められる。