概算

株式会社の取締役、合同会社の業務執行社員は、法人税法上の役員となります。法人税法上の役員に払う報酬は、法人税法上の役員給与となります。以前は、法人税法上は役員報酬・役員賞与といった語句が使用されていましたが、現在では役員給与という語句が使用されています。

役員給与が法人税法上の経費になる場合

法人税法上、役員給与は(イ)定期同額給与、(ロ)事前確定届出給与、(ハ)業績連動給与のいずれにも該当しないものの額は損金の額に算入されません。簡単にいうと、上記の3つの給与のいずれかに該当しないと、役員に報酬を支払っても、法人税上の経費にならないということです。

(イ)定期同額給与(法法34①一)

支給時期が1月以下の一定の期間ごとであり、かつ、当該事業年度の各支給時期における支給額が同額である給与

簡単にいうと、役員に毎月払う報酬は同額であることが必要だということです。

(ロ)事前確定届出給与(法法34①二)

役員の職務につき所定の時期に確定額を支給する旨の定めに基づいて支給する給与で、納税地の所轄税務署長にその定めの内容に関する届出をしている給与

簡単にいうと、役員にボーナスを支払う場合は、あらかじめ税務署に届け出が必要だということです。

(ハ)業績連動給与(法法34①三)

法人(同族会社にあっては同族会社以外の法人との間にその法人による完全支配関係があるものに限ります)が、役員に対して支給する業績連動給与で一定の要件を満たすもの

額面の金額が毎月同じ給与である定期同額給与が利用しやすい

法人が役員に対して支給する給与の額のうち定期同額給与、事前確定届出給与、利益連動給与に該当した場合は損金となります。この中で、定期同額給与が一番利用しやすいため、会社を設立したばかりや、中小企業の場合はこれに該当するように会社から給与をもらうことにしましょう。

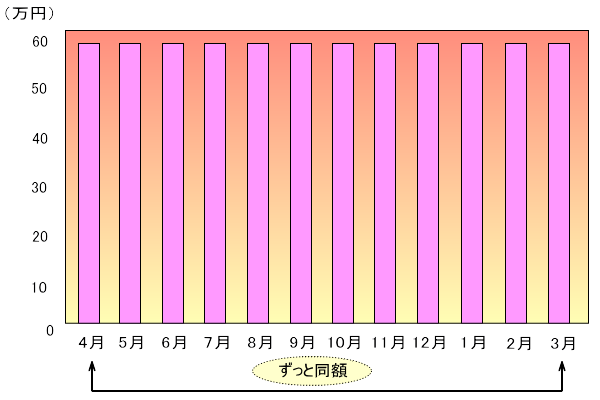

定期同額給与とは、支給時期が1か月以下の一定の期間ごとである給与で、その事業年度の各支給時期における支給額が同額である給与のことをいいます。簡単にいうと、役員が毎月もらう給与が同額である場合の給与のことをいいます(法令69①一イ)。

例えば、同一事業年度中の役員がもらう給与が毎月60万円で同額であるならば、定期同額給与となり、全額、損金となります。なお、同額となる給与というのは支給額または支給額から源泉税等の額を控除した金額が同額である場合をいいます。

源泉税等の額とは、源泉徴収をされる所得税の額、特別徴収をされる地方税の額、定期給与の額から控除される社会保険料の額その他これらに類するものの額の合計額をいいます。

つまり、額面金額が毎月同じ金額か、所得税や社会保険などを差し引かれた手取りの金額が毎月同じ金額であれば、定期同額給与となります。ただし、一般的には、額面金額を毎月同じ金額としている会社がほとんどでしょう。

決算間際に、役員給与をあげる

決算間際になって、会社が好調だったからといって、他の月の役員給与が60万円なのに、決算月とその前月に20万円上乗せした80万円を役員に支払ったとします。この場合、上乗せした金額40万円(20万円×2か月分)は、損金とはなりません。つまり、事業年度中に支払った役員への給与が760万円(60万円×10か月分+80万円×2か月分)であったとしても、法人税の計算上、720万円しか損金とならないのです。

このような措置は、利益操作ができないようにするためにとられています。つまり、意図的に会社の利益(所得)を減らして、法人税を減らすことができないような仕組みとなっているのです。

支給分全額を損金とする給与改定

定期同額給与額の改定

役員への給与を毎月60万円と設定したとしても、しばらくしたら、その金額を例えば80万円に増額改定しようとする場合があるでしょう。反対に40万円に減額改定しようとする場合もあるでしょう。

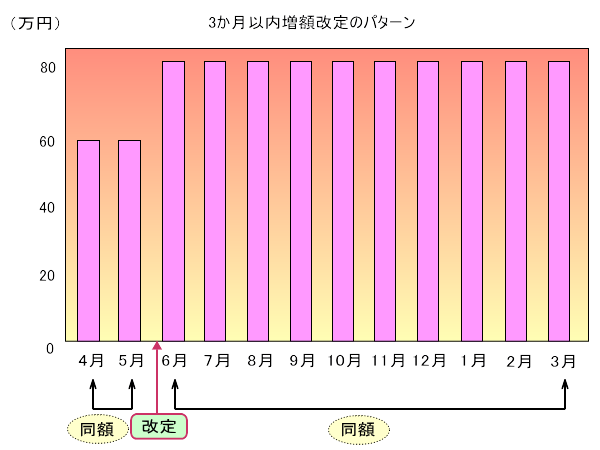

このような場合は、事業年度開始の日の属する会計期間開始の日から3か月を経過する日までに定期給与の額の改定があって、(1)事業年度開始から改定前までの給与が同額であり、(2)改定後から事業年度終了までの給与が同額であれば定期同額給与となります。

例えば、3月末決算の会社の役員が、事業年度開始から毎月60万円をもらっていたが、6月支給分から額を改定して80万円になったとします。そして、事業年度終了まで80万円もらっていたならば、定期同額給与となり、全額、損金となります。

なお、 法人税法上、役員給与の改定が3月経過日までとされた理由は、次のとおりです(平成18年度税制改正の解説324ページ)。

1.役員給与の支給額を定める時期が、一般的に定時株主総会の時であること

2.事業年度終了の日間近の改定を許容すると、利益の払出しの性格を有する増額改定を認める余地が生じること

役員給与の改定が確かにあったという証拠のために、株式会社の場合は定時株主総会議事録、取締役会議事録(取締役会設置会社の場合) 、取締役の報酬金額に関する決定書(取締役会非設置会社の場合)等、合同会社の場合は社員の同意書等を作成保存しておきましょう。

例えば、定時社員総会において、取締役の受けるべき報酬の額を年額5,000万円以内とし、各取締役の割当額は代表取締役に一任することを決議した場合、「株主総会議事録」を作成します。そして、代表取締役が各取締役の報酬金額を決定したら、「取締役の報酬金額に関する決定書」を作成します。印は、会社代表印で押印をします。

合同会社で間違えが多いのは、役員給与の改定があったという証拠として社員総会議事録で作成保存をしていることです。 社員総会を合同会社で設置しているのは極めてレアケースです。

合同会社の定款に「(業務執行社員の報酬)第〇条 業務執行社員の報酬、賞与その他の職務執行の対価として当会社から受ける財産上の利益は、総社員の同意をもって定める。」というような条項があれば、社員の同意書を作成保存しておくということになります。

また、会社の売上や利益が伸びた場合、どの程度、役員給与を引き上げても問題ないのかは、注意をしてください。あまり、引き上げすぎると、過大役員給与として否認されてしまいます。

定時株主総会との関係

株式会社においては、取締役は、貸借対照表、損益計算書等の計算書類を定時株主総会に提出します(会社法438①)。そして、その提出された計算書類は、定時株主総会の承認を受けなければなりません(会社法438②)。

なお、法人税の申告書は、原則として各事業年度終了の日の翌日から2月以内に提出しなければなりません(法法74①)。 そして、その法人税の申告書には貸借対照表、損益計算書等を添付しなければならないことになっています(法法74③、法規35)。

よって、3月末決算の会社が法人税の申告書を仮に5月25日に提出した場合、それより前に定時株主総会が開催されていたことになります。5月25日に法人税の申告書を提出した場合、5月26日以降に定時株主総会が開催されたということはないということになります。

また、定時株主総会では計算書類の承認だけではなく、役員給与の支給額も定められるのが一般的です。

中小企業の場合、上記のことから、例えば、3月決算の会社の場合、5月に定時株主総会が開催されることになることが一般的であるため、5月分あるいは6月分から役員給与を改定するということになります。事業年度開始1カ月目に役員給与を変更する場合は、臨時株主総会を開催し、変更決議の議事録を作成する必要があります。

定時株主総会が開催された場合には、忘れずに、定時株主総会議事録を作成しておきましょう。

臨時改定事由

その事業年度においてその法人の役員の職制上の地位の変更、その役員の職務の内容の重大な変更その他これらに類するやむを得ない事情によりされたこれらの役員に係る定期給与の額の改定の場合も、同様に改定前と改定後のそれぞれの定期給与が損金に算入されます(法令69①一ロ)。

業績悪化改定事由

その事業年度においてその法人の経営状況が著しく悪化したことその他これに類する理由によりされた定期給与の額の改定の場合も、同様に改定前と改定後のそれぞれの定期給与が損金に算入されます(法令69①一ハ)。

役員給与の改定が確かにあったという証拠のために、株式会社の場合は臨時株主総会議事録、取締役会議事録(取締役会設置会社の場合) 、取締役決定書(取締役会非設置会社の場合)等、合同会社の場合は社員の同意書等を作成保存しておきましょう。

〇法人税基本通達9-2-13(経営の状況の著しい悪化に類する理由)

令第69条第1項第1号ハ《定期同額給与の範囲等》に規定する「経営の状況が著しく悪化したことその他これに類する理由」とは、経営状況が著しく悪化したことなどやむを得ず役員給与を減額せざるを得ない事情があることをいうのであるから、法人の一時的な資金繰りの都合や単に業績目標値に達しなかったことなどはこれに含まれないことに留意する。

会社設立の1期目の事業年度の場合

会社設立の1期目の事業年度の場合は、設立から3か月(設立後最初の事業年度開始の日の属する会計期間開始の日から3か月)以内に役員給与の金額を決定して事業年度末までその金額を役員に支払ってください(令和6年8月1日裁決・金裁(法)令6第1号)。

役員給与の決定が確かにあったという証拠のために、株式会社の場合は設立株主総会議事録、取締役会議事録(取締役設置会社の場合)、取締役決定書(取締役会非設置会社の場合)等、合同会社の場合は社員の同意書等を作成しておきましょう。

月の途中から役員になったから日割り計算で役員給与の支払いをした場合

本来、役員給与の支払いは月50万円だが、月の途中から役員になったからといって、日割り計算で30万円の役員給与の支払ったとします。

ただし、従業員に対する給与と違い、役員に対する給与(報酬)は日割り計算しません。よって、翌月分のからは、損金不算入となる部分(月50万円-30万円=20万円)が生じます。会社設立や新たに役員になったり、役員を辞めた場合に、日割り計算がされがちなので注意をしてください。

例えば、本来の役員給与の支払いは月50万円だが、会社設立日との関係で、日割り計算により設立月の役員給与は30万円の支払いにするというようなことはしないでください。設立月から50万円の役員給与を払うか、もしくは設立翌月から50万円の役員給与を払うというようにしてください。