前払費用とは、法人や個人事業主が一定の契約により継続的に役務(サービス)の提供を受けるために支出した費用のうち、その事業年度(年分)終了の日においてまだ提供を受けていない役務(サービス)に対応するものをいいます。地代・家賃・賃借料・システムのリース料・保険料・支払利息・手形割引料・信用保証料などの前払いや未経過分が、これに該当します。

短期前払費用の法人税・所得税の取扱い

(原則)前払費用は、原則としてその事業年度の損金にはなりません。支出した時に資産に計上しておき、役務の提供を受けたときに損金に算入すべきものとなります。

決算期末に翌月分の家賃220,000円(消費税等20,000円)を支払い、原則通り、前払費用とした。

(前期末)前払費用 220,000円 現金預金 220,000円

(翌期首)家賃 200,000円 前払費用 220,000円

仮払消費税等 20,000円

(特例)前払費用の中には、地代家賃、保険料、支払利息など、その支払った日から1年以内に提供を受ける役務に係るものがあり、このような短期前払費用については、継続して適用することを条件に、その支払時点で損金に算入することが認められます(法基通2-2-14)。ただし、収益の計上と対応させる必要があるものについては、この取扱いの適用はありません。

決算期末に翌月分の家賃220,000円(消費税等20,000円)を支払い、費用計上した。

(前期末)家賃 200,000円 現金預金 220,000円

仮払消費税等 20,000円

所得税(個人事業主)の必要経費においても、上記と同じような取り扱いとなっています(所基通37-30の2)。

短期前払費用の消費税の取扱い

消費税の取扱いは、法人税・所得税と同一です。前払費用は、原則としてその事業年度の仕入税額控除の対象にはなりません。ただし、法人税の取扱いで支払時点で損金に算入しているときは、支払時の課税期間で仕入税額控除をすることができます(消基通11ー3ー8)。法人税での取扱いが前提となるため、法人税で損金処理をしていなければ、消費税でも仕入税額控除をすることができません。所得税と消費税の関係も同様です。

松江地裁平成13年10月24日判決(税資251号順号9010)、広島高裁松江支部平成15年5月30日判決(税資253号順号9358)の判示要旨

『本件消費税法取扱通達によれば、1年以内の短期の前払費用について、本件法人税法基本通達の適用を受けていることを条件に、その支払時点で課税仕入れとすることを認めることとされており、本件リース料について、本件法人税法基本通達の適用がない以上、本件消費税法取扱通達を適用して、本件各課税期間の課税仕入税額とすることはできない。』

前払費用と前払金の違い

企業会計原則注解の注5「経過勘定項目について」で、次のように書かれています。

『前払費用は、一定の契約に従い、継続して役務の提供を受ける場合、いまだ提供されていない役務に対し支払われた対価をいう。従って、このような役務に対する対価は、時間の経過とともに次期以降の費用となるものであるから、これを当期の損益計算から除去するとともに貸借対照表の資産の部に計上しなければならない。また、前払費用は、かかる役務提供契約以外の契約等による前払金とは区別しなければならない』

と、なっております。

そのため、一定の時期に特定のサービスを受けるために前もって支払った対価(翌期に流されるテレビCM料金)や、物の購入・生産に対する対価は、前払費用ではなく前払金(前渡金)となります。

継続性の原則と重要性の原則を共に満たす必要がある

短期前払費用の取り扱いが認められるためには、「継続性の原則」と「重要性の原則」から逸脱しない必要があります。

継続性の原則により、継続適用することが求められます。したがって、利益が出た期間だけ1年分を前払いするという処理は認められません。

企業会計原則注解の注1「重要性の原則の適用について」では、次のように書かれています。

『企業会計は、定められた会計処理の方法に従って正確な計算を行うべきものであるが、企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者の判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認められる』

と、なっております。

ようするに、重要性の乏しいデータまで正確に計算してしまうと、重要な会計情報が埋没してしまう恐れがあります。それでは逆に利害関係者の不利益となってしまいます。そこで、財務諸表の概観性を高めるために、重要性の乏しいものには簡便な会計処理の採用が認められているのです。

そのため、「重要性の原則」の範囲に外れるような場合は、短期前払費用の規定を受けることが出来ません。

重要かどうかは、前払費用の金額、財務内容に占める前払費用の割合や影響などを総合的に勘案して判断されます。

松江地裁平成13年10月24日判決(税資251号順号9010)、広島高裁松江支部平成15年5月30日判決(税資253号順号9358)の判示要旨

『法人税法基本通達2-2-14の適用は、継続性の原則を満たすとともに、重要性の原則から逸脱しない限度で認められるべきであり、形式的には、同通達に明示された要件を充たす場合でも、上記両原則から逸脱する場合には、その準用は認められないというべきである。また、前払費用に係る税務処理が重要性の原則で認められた範囲を逸脱しないか否かの判断は、前払費用の金額だけでなく、当該法人の財務内容に占める割合や影響等も含めて、総合的に判断する必要があると解するのが相当である。』

短期前払費用のQandA

(前提条件)3月決算の会社

Q:駐車場代金を賃貸借契約によって、翌月分を当月末までに支払っている。

A:支払い時に損金算入することができます。

Q:駐車場代金を賃貸借契約によって、3月から翌年2月分までの1年分を3月25日に支払っている。

A:全額、支払い時に損金算入することができます。

Q:駐車場代金を賃貸借契約によって、4月から翌年3月分までの1年分を3月25日に支払っている。

A:全額、支払い時に損金算入することができると思われます。

短期前払費用の通達(法基通2-2-14)は、支払った日から1年以内に提供を受ける役務に係るもの、となっております。そのため、3月25日(支払った日)に翌年の3月31日(役務提供期間の末日)までの分を支払うと、厳密に言えば、役務提供期間の末日(翌年の3月31日)がその支払日(3月25日)から1年を数日分超えることになります。

しかし、数日間のズレは許容範囲だと考えられます。数日間とは、決算締切日の通達(法基通2-6-1)を、類推解釈し、おおむね10日以内と考えられます。

Q:駐車場代金を賃貸借契約によって、4月から翌年3月分までの1年分を3月25日に支払う予定だったが、資金繰りの都合上、4月25日に支払っている。

A:短期前払費用の通達は、未払金計上による短期前払費用までをも認めたものではないと考えられるため、損金算入できません。

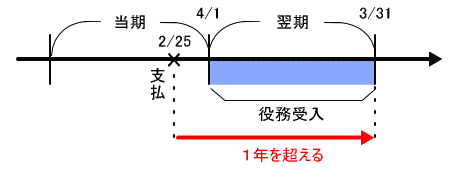

Q:駐車場代金を賃貸借契約によって、4月から翌年3月分までの1年分を2月25日に支払っている。

A:全額、前払費用となり、支払い時には損金算入することができません。

最後の役務の提供が支払った日から1年を越えるため、「支払った日から1年以内に提供を受ける役務に係るもの」の要件に該当せず、本通達の適用はありません。よって、1年を超えるものだけが損金として認められなくなるのではなく、その全額について損金算入が認められないことになります。

Q:駐車場代金を賃貸借契約によって、3月から翌々年2月分までの2年分を3月25日に支払っている。

A:本年3月分だけが損金算入することができます。翌年3月分までが当期の損金算入、翌年4月以後の分を前払費用とするのは間違いです。なぜなら、短期前払費用に該当する条件は、役務の提供期間が1年以内であるものに対しての支出であることだからです。短期前払費用に該当する以外は、原則的な処理をすることになります。

Q:4月以後半年間のテレビCM料金を3月25日に支払った。

A:全額が当期の損金算入となりません。前払費用は継続的な役務提供の対価の場合です。テレビCM料金は、一定の時期に特定のサービスを受けるために前もって支払った対価であり、前払金に該当します。

Q:雑誌の年間購読料として、4月から翌年3月分までの1年分を3月25日に支払っている。

A:全額が当期の損金算入となりません。一定の契約に基づき継続的に物品を購入することにより生ずる費用に係るものであり、前払金に該当しますので、短期の前払費用の取扱いの適用はありません。なお、雑誌の年間購読料でも、電子版については損金算入することができます。