概要

ある人が時価2,000万円の土地を息子に500万円で譲ったとします。この場合息子は親から土地を買っています。タダでもらったわけではありませんから、本来の贈与ではありません。

しかし、土地を時価の半額以下で買っています。他人と取引が行われるときには、土地を半額以下で売るということはありえません。親から土地を買ったということで、息子は1,500万円の得をしているのです。

このように、売買であっても、時価よりも著しく安い金額での取引があった場合は、安く買った部分は贈与をうけたと判断されます。そして、財産を安く買った人には贈与税がかかります。いわゆる、みなし贈与課税というものです。

上記の例ですと、息子は親から1,500万の贈与を受けたとみなされ、1,500万円に対して贈与税がかかります(基礎控除額は差し引けます)。

なお、通常このような経済合理性にあわないような取引は、親子関係のような肉親間で行われますが、まったく関係ない赤の他人同士で行われても、みなし贈与となり、贈与税がかかります。

しかし、著しく財産を安く買っても、買った人が資力を喪失して債務を弁済することが困難であるため、その弁済に充てるためにその人の扶養義務者から買ったものであるときは、その債務を弁済することが困難である部分の金額については、贈与とはみなされないことになっています(相法7)。

なお、贈与税の問題ですので、個人間での売買取引となります。法人と個人間や、法人間での売買取引には関係ありません。

相続税法7条(贈与又は遺贈により取得したものとみなす場合)

著しく低い価額の対価で財産の譲渡を受けた場合においては、当該財産の譲渡があつた時において、当該財産の譲渡を受けた者が、当該対価と当該譲渡があつた時における当該財産の時価(当該財産の評価について第三章に特別の定めがある場合には、その規定により評価した価額)との差額に相当する金額を当該財産を譲渡した者から贈与(当該財産の譲渡が遺言によりなされた場合には、遺贈)により取得したものとみなす。ただし、当該財産の譲渡が、その譲渡を受ける者が資力を喪失して債務を弁済することが困難である場合において、その者の扶養義務者から当該債務の弁済に充てるためになされたものであるときは、その贈与又は遺贈により取得したものとみなされた金額のうちその債務を弁済することが困難である部分の金額については、この限りでない。

著しく低い価額

ここでいう時価とは、売買されたものが不動産など(土地・借地権・家屋・構築物)の場合には、他人(第三者)との間で取引される売買金額(取引時価)のことをいいます。また、売買されたものが不動産等以外の財産の場合は、相続税評価額が時価となります(個別通達平元3.29直評5)。

つまり、すべての贈与財産は原則として相続税評価額で評価するのですが、土地・建物などの安い売買や負担付贈与は、他人との間で通常取引される金額(取引時価)で、贈与税を計算するということです。

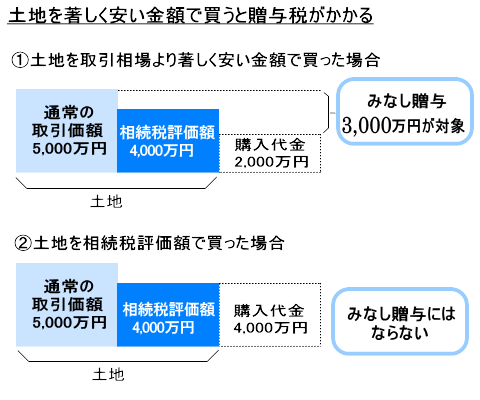

ただし、みなし贈与となるのは、時価より著しく安い金額での取引があった場合です。ちょっとぐらい安い金額での取引の場合は、みなし贈与とならないので、贈与税はかかりません。

では、どのくらいの金額までなら大丈夫なのでしょうか?つまり、「著しく低い価額」にならない対価とはどのくらいなのかということです。

一般的には、相続税評価額(通常の取引価額の約80%)と同水準の価額かそれ以上の価額を対価として譲渡した場合は、原則として、相続税法7条の「著しく低い価額」には該当しないと考えられています。参考事例として、東京地裁平成19年8月23日判決(税資257号-154(順号10763))があります。

東京地裁平成19年8月23日判決(税資257号-154(順号10763))(全部取消し)(確定)(納税者勝訴)

(1)事案の概要等

本件の事案の概要は、次のとおりである。

① 原告Xら(甲の妻と子供)は、甲から土地(以下「本件土地」という。)を財産評価基本通達により評価した金額で譲り受けた(以下「本件売買」という。)。

② 処分行政庁は、当該購入代金額は相続税法7条の規定する「著しく低い価額の対価」であるから、時価との差額に相当する金額は贈与により取得したものとみなされるとして贈与税の決定等をした。

③ これに対し、Xらは、その取消しを求めた。

(2)争点

Xらが甲から土地を財産評価基本通達により評価した金額で譲り受けたことについて、相続税法7条の「著しく低い価額」の対価による譲渡に該当するか否かである。

(3)判決要旨(全部取消し)(確定)(納税者勝訴)

① 相続税法7条は、時価より「著しく低い価額」の対価で財産の譲渡が行われた場合に課税することとしており、その反対解釈として、時価より単に「低い価額」の対価での譲渡の場合には課税しないものである。これは、そもそも、同条が、相続税の補完税としての贈与税の課税原因を贈与という法律行為に限定することによって、本来負担すべき相続税の多くの部分の負担を免れることにもなりかねない不都合を防止することを目的として設けられた規定であることに加え、一般に財産の時価を正確に把握することは必ずしも容易ではなく、しかも、同条の適用対象になる事例の多くを占める個人間の取引においては、常に経済合理性に従った対価の取決めが行われるとは限らないことを考慮し、租税負担の公平の見地からみて見逃すことのできない程度にまで時価との乖離が著しい低額による譲渡の場合に限って課税をすることにしたものであると解される。そうすると、同条にいう「著しく低い価額」の対価とは、その対価に経済合理性のないことが明らかな場合をいうものと解され、その判定は、個々の財産の譲渡ごとに、当該財産の種類、性質、その取引価額の決まり方、その取引の実情等を勘案して、社会通念に従い、時価と当該譲渡の対価との開差が著しいか否かによって行うべきである。

② この点で特に問題となるのが相続税評価額の扱いである。本件土地のような市街地にある宅地の場合、既に述べたとおり、相続税評価額は、平成4年以降、時価とおおむね一致すると考えられる地価公示価格と同水準の価格の約80パーセントとされており、これは、土地の取引に携わる者にとっては周知の事実であると認められる。このように相続税評価額が時価より低い価額とされていることからすると、相続税評価額と同水準の価額を対価として土地の譲渡をすることは、その面だけからみれば経済合理性にかなったものとはいい難い。しかし、一方で、80パーセントという割合は、社会通念上、基準となる数値と比べて一般に著しく低い割合とはみられていないといえるし、課税当局が相続税評価額(路線価)を地価公示価格と同水準の価格の80パーセントを目途として定めることとした理由として、1年の間の地価の変動の可能性が挙げられていることは、一般に、地価が1年の間に20パーセント近く下落することもあり得るものと考えられていることを示すものである。そうすると、相続税評価額は、土地を取引するに当たり一つの指標となり得る金額であるというべきであり、これと同水準の価額を基準として土地の譲渡の対価を取り決めることに理由がないものということはできず、少なくとも、そのようにして定められた対価をもって経済合理性のないことが明らかな対価ということはできないというべきである。

③ 以上の検討によれば、相続税評価額と同水準の価額かそれ以上の価額を対価として土地の譲渡が行われた場合は、原則として「著しく低い価額」の対価による譲渡ということはできず、例外として、何らかの事情により当該土地の相続税評価額が時価の80パーセントよりも低くなっており、それが明らかであると認められる場合に限って、「著しく低い価額」の対価による譲渡になり得ると解すべきである。もっとも、その例外の場合でも、さらに、当該対価と時価との開差が著しいか否かを個別に検討する必要があることはいうまでもない。

④ 第三者との間では決して成立し得ないような対価で売買が行われたか否かという基準も趣旨が明確でない。仮に、「第三者」という表現によって、親族間やこれに準じた親しい関係にある者相互間の譲渡とそれ以外の間柄にある者相互間の譲渡とを区別し、親族間やこれに準じた親しい関係にある者相互間の譲渡においては、たとえ「著しく低い価額」の対価でなくても課税する趣旨であるとすれば、同条の文理に反するというほかない。また、時価の80パーセント程度の水準の対価であれば、上記の意味での「第三者」との間で売買が決して成立し得ないような対価であるとまでは断言できないというべきである。

⑤ 本件土地については、相続税評価額が時価の80パーセントの水準よりも低いことが明らかであるといえるような特別の事情は認められないから、相続税評価額と同程度の価額かそれ以上の価額の対価によって譲渡が行われた場合、相続税法7条にいう「著しく低い価額」の対価とはいえないということができる。そして、Xらの購入が相続税評価額と全く同じ金額の代金によって譲渡されたものであるから、結局、本件売買の代金額は、いずれも「著しく低い価額」の対価には当たらない。