令和5年度税制改正のポイント

令和5年度税制改正により、2024年(令和6年)1月1日以後の相続時精算課税制度において、基礎控除(年110万円)制度が創設されます。

つまり、相続時精算課税で受けた贈与については、毎年110万円(基礎控除)まで課税されませんし、毎年110万円(基礎控除)以下の贈与については贈与税申告が不要となります。

なお、暦年課税制度と相続時精算課税制度のそれぞれに、基礎控除(年110万円)があるということになるので、祖父からの贈与は相続時精算課税を利用し、父からの贈与は暦年課税を利用をすれば、合計年220万円までの贈与は非課税となります。

概要

原則として、「年間110万円」を超えると贈与税がかかります(暦年課税)。

贈与税は「1年間」に「もらった人1人」に対して、110万円の基礎控除額というものがあります。これは、「1月1日から12月31日までの1年間に、もらった人1人に対して110万円以内の贈与であれば、贈与税はかかりません」というものです。

贈与税は、(生きている)人から財産をもらったとき、つまり生前贈与をうけたときにかかります。贈与をうけた人(もらった人)は、贈与税の申告書を作成して税金を納めなくてはいけません。

ただし、贈与税は「1年間」に「もらった人1人」に対して、110万円の基礎控除額というものがあります。これは、「1月1日から12月31日までの1年間に、もらった人1人に対して110万円以内の贈与であれば、贈与税はかかりません」というものです。

つまり、1年間に110万円の基礎控除額以下の財産をもらえば、贈与税額がないので申告をしなくてもかまいません。

しかし、110万円を超える財産をもらったときであっても贈与税はかからないことがあります。代表的な例は次のものです。

- 夫婦間で居住用不動産または居住用不動産を取得するために金銭の贈与を受け配偶者控除を受ける場合

- 直系尊属からの教育資金の一括贈与にかかる贈与税非課税制度

- 直系尊属からの結婚・子育て資金の一括贈与にかかる贈与税非課税制度

- 直系尊属からの住宅取得等資金の贈与税非課税制度

「1年間」と「もらった人1人」

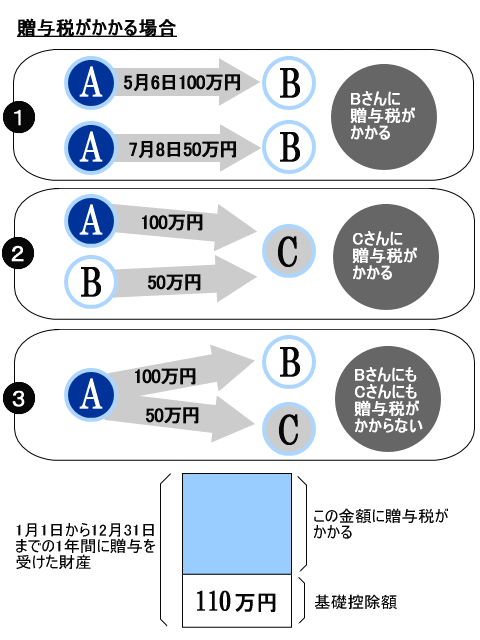

注意していただきたい点は、「1年間」と「もらった人1人」の2つです。以下でこの意味について説明します。

①1月1日から12月31日までの「1年間」で考えるので、Aさんから5月6日に100万、7月8日に50万をもらったBさんは、150万をもらったことになり、Bさんは贈与税がかかります。

②「もらった人1人」で考えるので、Aさんから100万、Bさんから50万をもらったCさんは、150万をもらったことになり、Cさんは贈与税がかかります。

③「もらった人1人」で考えるので、Aさんが、Bさんに100万、Cさんに50万をあげた場合はBさん、Cさんが他に財産をもらっていなければ贈与税はかかりません。