概要

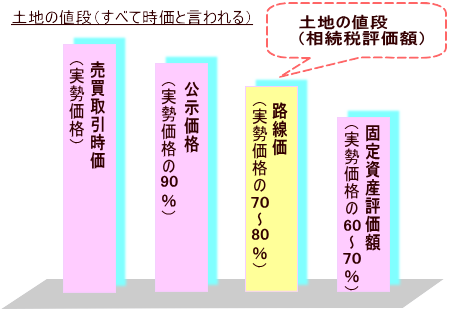

土地の値段といっても実際には、売買取引時価(実勢価格)や公示価格(地価公示価格、基準値価格)、路線価、固定資産税評価額などといったいくつもの価格があります。そのため、土地は一物四価の商品といわれています。

ただし、相続税・贈与税では、土地の評価方法は、路線価方式と倍率方式で評価することになっています(評基通11)。

路線価方式

路線価とは国税庁が示す土地(全国の主要な市街地の道路)の値段となります。相続税や贈与税では、土地は路線価方式(または倍率方式)という評価方法で評価します。

よって、相続税や贈与税においては、一番重要な土地の値段となっています。毎年1月1日が評価時点となり、7月初旬(1日)に公表されます。路線価を閲覧したいときは、国税庁が運営しているHP「路線価図・評価倍率表(https://www.rosenka.nta.go.jp/)」を利用するといいでしょう。

路線価方式とは、その宅地の面する路線に付された路線価を基とし、奥行価格補正、側方路線影響加算、二方路線影響加算、不整形地等の修正などの画地修正により計算した金額によって評価する方式をいいます(評基通13)。この「路線価」は、宅地の価額がおおむね同一と認められる一連の宅地が面している路線(不特定多数の者の通行の用に供されている道路をいいます。以下同じ。)ごとに設定されています(評基通14)。

よく相続税の本や人の話で、「現金として持っているより、土地として持っているほうが相続税は安い」と説明されています。これは、どういう意味なのでしょうか。例えば、現金1億円を持っていたとします。この場合、現金1億円の財産評価額は1億円です。では、売買取引時価1億円の土地はどうでしょう。この場合、財産評価額は1億円とはなりません(偶然に1億円となる場合もありますが)。

前述したように相続税では、土地は路線価方式(または倍率方式)という評価方法で評価します。この評価方法で財産を評価すると、だいたい売買取引時価の70%~80%ぐらいになります。ですから、通常、売買取引時価1億円の土地の財産評価額は約7000~8000万となります。したがって、現金より土地で持っているほうが財産評価額は安くなり、相続税が安くなります。

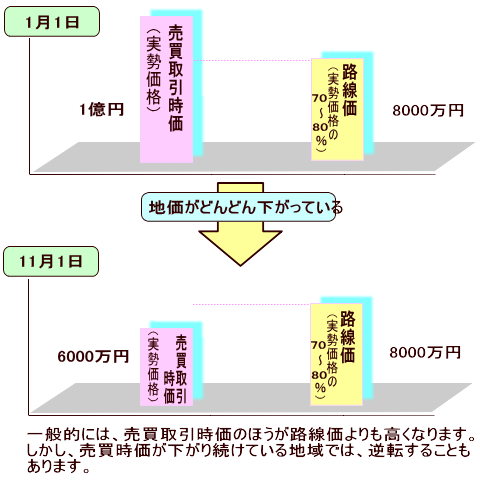

ただし、この更地の財産評価で使われる路線価は、実際の売買価格などをもとに毎年1月1日を評価時点として決め、改訂されます。しかし、売買取引時価は常に変動しているため売買取引時価より路線価のほうが高くなってしまうケースもありえるのです。ですからその場合は、現金1億円より売買取引時価1億円の更地を持っているほうが相続税が高くなる場合もあります。

路線価を作成するための情報

路線価は、公示価格(地価公示価格、基準値価格)、不動産鑑定価額のほか、地価情報などを基に作成されます。

地価情報は売買実例などが該当しますが、主な情報源は不動産売買の広告資料で、地道に税務署職員が収集しています。

路線価方式の概算計算

相続税対策のために、相続税の概算計算をしようとする方は多いでしょう。ただ、概算計算のたびに、土地を路線価方式で計算するのは手間がかかります。そのため、固定資産税評価額を利用して簡便な方法で概算計算する場合が多いです。

路線価は公示価格水準の価格の80パーセント程度で評定されており、固定資産税評価額は70%程度となっています。よって、固定資産税評価額×8/7として、路線価の額であると仮計算します(もちろん、相続性の申告には利用できません)。

(例)固定資産税評価額が7,000万円の土地の相続税評価額の概算金額はいくらなのか?

7,000万円 ×8/7= 8,000万円

路線価方式の裁判例・裁決例

財産評価通達における路線価方式は、宅地の評価方法として合理的であるとされた京都地裁昭和53年4月28日判決(税資101号292頁)では、次のとおり判示しています。

「路線価は、宅地の価額がおおむね同一と認められる一連の宅地が面している道路ごとに一坪当りの宅地(標準面地)の価額を表示したものであり、毎年売買実例、前年の路線価、接続地域との均衡、専門家の意見等を参酌して定められるものであって、地価の実態をかなり正確に反映していることは公知の事実であり、また財産評価通達に定める評価方法も国税庁が、各種実績に基づいて定めたものと解せられ、特段不都合な点があると認められない。」

路線価は、1年間適用されることとされているため評価上の安全性等を考慮して、毎年1月1日現在の公示価格水準の価格の80パーセント程度で評定されているので、路線価を1月1日から相続開始日までの地価変動率により修正した価額をもって時価であるということはできないとされた平成8年2月29日裁決(裁事51集528頁)があります。

下水処理場に隣接している宅地は、相続税評価額(路線価)もこれを考慮して減殺されるべきである旨の納税者の主張が路線価が、地価の実態をかなり正確に反映していることは公知の事実であるから、下水処理場等の施設の存在という事情も路線価の設定過程において既に参酌されているとして、排斥された事例(大阪地裁平成4年9月22日判決・税資192号490頁、大阪高裁平成7年7月26日判決・同213号339頁、最高裁平成9年2月25日第三小法廷判決・同222号538頁)があります。

正面路線とは、原則として、その宅地の接する各路線の路線価に奥行価格補正率を乗じて計算した金額の高い方の路線をいいます(評基通16、15)。ただし、あくまでも原則なので例外の場合があります。

土地の価額を評価するに当たつて、路線価の最も高いC路線について、それを正面とすることが本件評価土地の最有効利用に繋がるとはいえない事由があり、右路線が本件評価土地の価額に与える影響が著しく低いものと認められるとすれば、これを正面路線としないこととするのが相当であるというべきであるとされた事例(静岡地裁平成5年5月14日判決・税資195号298頁、東京高裁平成6年1月26日判決・同200号131頁、最高裁平成7年6月9日第二小法廷判決・同209号981頁)があります。

倍率方式

相続税や贈与税では、土地は路線価方式という評価方法で評価します。ただし、路線価は全国の主要な市街地の道路にしか設定されていません。全国の全ての道路に値段をつけることは現実的に不可能です。そのため、路線価のない土地を評価するときは、代替として固定資産税評価額を使います。

ただし、この固定資産税評価額は路線価より低い水準となっており、そのまま相続税・贈与税の評価額として使用することは適切ではありません。そのため、相続税・贈与税の評価の際には、これを何倍かにします。このことから、この評価方法を倍率方式というのです。倍率を閲覧したいときは、国税庁が運営しているHP「路線価図・評価倍率表」を利用するといいでしょう。

固定資産税評価額

固定資産税評価額とは市町村(東京都23区内の場合は都税事務所)が示す土地の値段となります。固定資産の評価は、総務大臣が定めた固定資産評価基準に基づいて行われ、市町村長(東京都23区内の場合は都知事)がその価格等を決定することになっています。

固定資産税評価額とは、固定資産税、不動産取得税、登録免許税など土地と家屋にかかる税金の基準となっています。固定資産税評価額は、3年ごとに評価額を見直されます(地法341)。令和3年度の土地(宅地)の評価替えでは、令和2年1月1日を価格調査基準日として、地価公示価格等の70パーセントをめどに評価額の基礎となります。

土地や家屋の固定資産税評価額を知りたいときは、固定資産(土地・家屋)が所在する市町村の税務課(東京都23区内の場合は都税事務所)で固定資産課税台帳を縦覧して調べます。市町村によっては、「本人」や「本人から委任を受けている人」などの一部の人しか縦覧できないことになっています。