概要

外貨預金の払出しに伴って生じる為替差損益の算定方法は、株式と同じように総平均法に準ずる方法によります。ただし、具体的にどのように計算してよいのかわからない人が多いでしょう(実務では、具体的な計算が求められます)。

現時点では、東京地裁令和5年3月9日判決(税資273号(順号13827))を参考に計算するのがよいと思います。当事務所では、この判決を元にしてエクセルで作成して、クライアントの為替差損益を算出しています。

関連記事

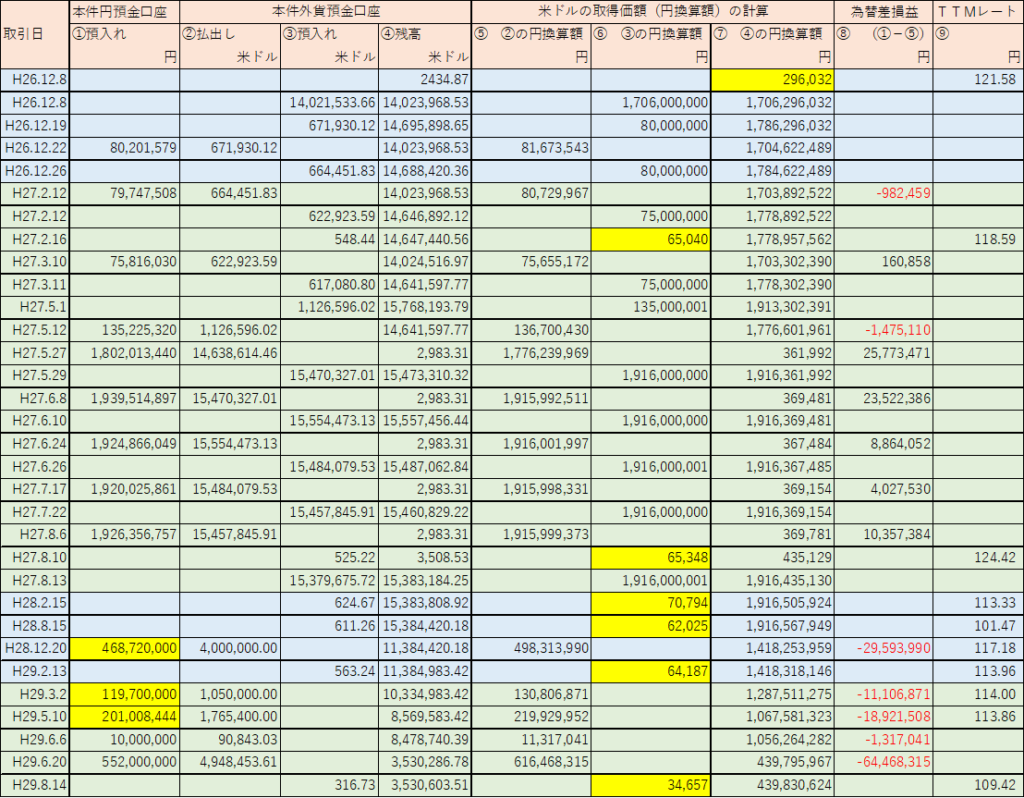

東京地裁令和5年3月9日判決(税資273号(順号13827))の外貨取引と為替差損益一覧

| 1 「①預入れ」欄の金額は、本件円預金口座に預け入れられた金額である。 ただし、黄色のマーカー部分の金額は、本件円預金口座への預入れではない取引であり、②の金額に取引日における本件銀行のTTMレート(⑨)を乗じて計算した金額(1円未満の端数は切り上げ)である。 2 「②払出し、③預入れ、④残高」欄の金額は、それぞれ、本件外貨預金口座へ預け入れられた金額、本件外貨預金口座から払い出された金額及び本件外貨預金口座の差引残高の金額である。 3 「⑤ ②の円換算額」欄の金額は、②の金額に直前の残高に係る1ドル当たりの単価(⑦/④)を乗じて計算した金額(1円未満の端数は切り上げ)である。 4 「⑥ ③の円換算額」欄の金額は、③の金額の円換算額(本件円預金口座から払い出された金額)である。 ただし、黄色のマーカー部分の金額は、本件外貨預金口座に係る預金利息であり、③の金額に、取引日における本件銀行のTTMレート(⑨)を乗じて計算した金額(1円未満の端数は切り上げ)である。 5 「⑦ ④の円換算額」欄の金額は、直前の残高から⑤の金額を減算し、⑥の金額を加算して算出した金額である。 ただし、黄色のマーカー部分の金額は、④の金額に取引日における本件銀行のTTMレート(⑨)を乗じて計算した金額(1円未満の端数は切り上げ)である。 |

上記の補足

〇 円から本件外貨預金口座に預け入れられた取引直前の本件外貨預金口座の残高に対して、取引日(H26/12/8)における本件銀行のTTMレート(⑨)を乗じて計算した金額(1円未満の端数は切り上げ)を円換算残高としています。

〇 H26/12/22において、本件外貨預金口座から払い出しされて、本件円預金口座に預け入れられたのに、為替差損益が計算されていないのは、争われた年分ではないので、計算されていないだけで、本来は-1,471,964円と計算されます(平成26年はこの-1,471,964円だけのため、争われませんでした)。

外貨の1単位当たりの取得単価に関する小数点以下の端数処理

外貨預金の払出しに伴って生じる為替差損益の算定方法は、株式と同じように総平均法に準ずる方法によりますが、外貨の1単位当たりの取得単価に関する小数点以下の端数処理には、注意をしてください。

東京高裁令和5年11月30日判決(税資273号(順号13908))では、以下のように判示しています。

「控訴人(納税者)は、外貨の1単位当たりの取得単価に関する小数点以下の端数処理について、小数点以下2位未満を切り上げるべきである旨主張する。しかし、外国通貨の取得価額の計算に当たり、1単位当たりの取得単価に関する小数点以下の端数処理について、所得税法上特段の定めは設けられていないから、租税特別措置法(株式等に係る譲渡所得等関係)の取扱いについて(法令解釈通達)の37の10・37の11共-14において、施行令118条1項の規定により計算された1単位当たりの金額1円未満の端数(公社債は額面100円当たりの価額とした場合の小数点以下2位未満の端数)があるときは、原則として、その端数を切り上げるとされているとしても、外貨における1単位当たりの取得単価において小数点以下の端数を切り上げない処理が直ちに合理性を欠くとはいえない。本件のように取引額が多額の場合、小数点以下の端数処理により為替差損益の額に大きな差額が生じることを考慮すると、1単位当たりの取得単価における端数処理につき、小数点以下2位未満を切り上げず、これに本件外貨預金口座から払い出した米ドルの金額を乗じて算出した取得価額の段階において小数点以下を切り上げる方法によることには合理性が認められるというべきである。」

計算例

上場株式

(Q1)

上場株式A銘柄をX0年1月10日に1,000株を156,000円で取得し、同年2月15日に4,000株を680,000円で取得した。

そして、同年3月10日に、3,000株を譲渡したが、この場合、譲渡した株式の取得費はいくらになるのか?

(A1)

1株当たりの金額は、(156,000円+680,000円)/(1,000株+4,000株)=167.2円

1円未満切り上げのため、1株当たりの金額は168円

譲渡した株式の取得費は、3,000株×168円=504,000円

為替

(Q2)

米ドルをX0年1月10日に14,646,892.12ドルを1,778,892,522円で取得し、同年2月15日に548.44ドルを65,040円で取得した。

そして、同年3月10日に、622,923.59ドルを円転したが、この場合、円転した米ドルの取得費(円換算額)はいくらになるのか?

(A2)

1ドル当たりの取得単価(円換算額)は、(1,778,892,522円+65,040円)/(14,646,892.12ドル+548.44ドル)

円転した米ドルの取得費は、622,923.59ドル×(1,778,892,522円+65,040円)/(14,646,892.12ドル+548.44ドル)=75,655,171.73円

1円未満切り上げのため、75,655,172円

措置法通達37の10・37の11共-14(1単位当たりの取得価額の端数処理)

所得税法令第105条第1項の規定により計算された1単位当たりの取得価額又は所得税法令第118条第1項《譲渡所得の基因となる有価証券の取得費等》の規定により計算された1単位当たりの金額に1円未満の端数(公社債は額面100円当たりの価額とした場合の小数点以下2位未満の端数)があるときは、原則として、その端数を切り上げるものとする。

口座ごとに為替差損益は算定しない

東京地裁令和7年2月5日判決(令和4年(行ウ)435号)では、国外不動産の購入において為替差益が生じるか否かが争われましたが、不動産取引のために使用していた外貨建預金口座の取引(入金、出金、預金利息、他の外貨への交換、不動産取得、賃貸料等)だけで為替差損益の金額は算定されませんでした。

納税者が所有している全ての外貨建預金口座における全ての取引を日付順に並べ、為替差損益の金額が算定されていました。つまり、個々の外貨建預金口座ごとに為替差損益は算定しないということです。

仮に、外貨建預金口座をA口座、B口座所有していて、A口座において国外不動産を購入した場合であっても、為替差損益はA口座、B口座における全ての取引によって計算します。

もっとも、米ドルとユーロのように通貨の種類が違う場合は、通貨の種類ごとに為替差損益の金額を算定します。

外貨預金の払出しに伴って生じる為替差損益の算定方法は、総平均法に準ずる方法が合理的であるとされた事例-東京地裁令和5年3月9日判決(税資273号(順号13827))、東京高裁令和5年11月30日判決(税資273号(順号13908))

(1)事案の概要

① 原告Xは、I銀行(以下「本件銀行」という。)J支店に、預入通貨をアメリカ合衆国ドル(以下「米ドル」という。)とするX名義の外貨普通預金口座(以下「本件外貨預金口座」といい、本件外貨預金口座における外貨預金を「本件外貨預金」という。)を開設した。

本件外貨預金口座では、主に、同支店のX名義の円普通預金口座(以下「本件円預金口座」という。)との間で、米ドル建ての預金と円建ての預金との振替が行われていた(この振替を以下「本件外貨取引」という。

② Xは、平成27年から29年にかけて、本件外貨取引を行い、各年において次の為替差損益(以下「本件為替差損益」という。)を得た。

平成27年分 70,248,112円

〃 28年分 △29,593,990円

〃 29年分 △95,813,735円

③ Xは、平成27年分、平成28年分及び平成29年分の所得税等の確定申告書を法定申告期限までにそれぞれ申告したが、各年分の所得税等の確定申告書には、本件為替差損益について、所得金額の計算等に反映させなかった。

④ E税務署長(以下「処分行政庁」という。)が、Xの平成27年分の所得税等について、外貨預金の払出しにより生じた為替差益に係る所得の申告漏れがあるとして更正処分等(以下「本件更正処分等」という。)をしたのに対し、Xが、処分行政庁による当該為替差益の算定方法は合理的ではないなどとして、更正処分等の取消しを求めた事案である。

(2)本件の主な争点

① 本件為替差損益に係る所得が、雑所得と譲渡所得のいずれに該当するかである(争点1)。

② 本件為替差損益の額の計算の基礎となる外国通貨の取得費等の計算方法として、「総平均法に準ずる方法」により計算を行うことに違法な点があるかである(争点2)。

(3)一審判決要旨(棄却)(控訴)

(争点1)

① 譲渡所得とは、ある資産の所有期間中に生じた増加益を清算して課税する趣旨のものである以上、譲渡所得の課税対象となる資産とは、その価値の増加益を観念できるものを指すものというべきである。

ここで、貨幣とは、商品の価値尺度や交換手段として社会に流通するものを指すところ、その性質に照らせば、貨幣自体の価値の増加又は減少を観念することはできない(そして、この理解は、その貨幣が日本で強制通用力を有する円貨であるか、外貨であるかを問わず妥当する)ものというべきである。この点、貨幣と同じく価値尺度としての側面を有する暗号資産につき、その譲渡原価等の計算及びその評価の方法を定める所得税法(以下「法」という。)48条の2において、暗号資産の譲渡により生じた利益が事業所得又は雑所得に該当することを前提にその必要経費に算入する金額を定める旨定めているのも、かかる理解に基づくものと解することができる(なお、同条の制定時の国会審議の際に、政府参考人は、外貨も価値尺度たる貨幣であることから、当該外貨自体の値上がり益を考慮することはできない旨の発言をしている。)。

そうすると、為替差損益、すなわち外貨と円貨の交換により生じた損益も、当該外貨自体の価値の増減によるものではないこととなるから、譲渡所得の対象となる資産には該当せず、他の類型の所得にも該当しないため雑所得に区分されることとなる。

② 法48条の2が、暗号資産が投資対象とされているか否かにかかわらずその譲渡益が事業所得とならない旨を定めるものであることは明白であるところ、その背景には、上記①で説示したとおり、円貨以外の貨幣や暗号資産等、当該貨幣や暗号資産との交換のための円貨の額が変動するものについても、それは飽くまで交換レートの変動による相対的な額の上下の問題であり、当該貨幣や暗号資産自体の価値が増減したことによるものではないとの理解があるといえる。そうすると、外貨と円貨の為替差益の譲渡所得該当性についても、譲渡所得の対象たる資産には該当しないと解するのが上記規定の内容とも整合的であるといえる。

以上のとおり、本件為替差損益は雑所得に該当するところ、これと同様の理解に立って処分行政庁が行った税額の計算に誤りはない。

(争点2)

③ 法35条2項は、雑所得の金額は、総収入金額から必要経費(その計算は、法37条1項の規定に基づき行う。)を差し引いて計算する旨規定する。そして、法47条ないし50条は、法37条1項の規定によりその年分の所得の金額の計算上必要経費に算入すべき金額を算定する場合におけるその算定の基礎となる資産の価額につき当該資産の類型ごとに定めるところ、これらの規定は、資産の種類等及び資産から生ずる所得の区分に応じて、納税者において選定することのできる資産の価額の評価方法及びこれを選定しなかった場合等において適用される法定評価方法を定めている。

そして、為替差益が雑所得を生じた場合に、当該所得の計算上必要経費に算入すべき外国通貨(外貨建ての預金債権も含む。)の取得費については、法においてその評価方法に係る直接の定めはないものの、上記の規定の趣旨に鑑みて、その資産としての性質及び当該資産から生ずる所得の区分を考慮し、法定評価方法の中から、適用すべき評価方法を判断するのが合理的である。

外国通貨は、その資産の性質上、同一の種別である限り代替性があり、取得時期や価額等にかかわらずその一単位当たりの価値は変わらないため、これらを等価とみて単価を平均する評価方法が相当であるところ、この点で、種類も性質も様々なものが含まれ経年により劣化するものもある棚卸資産ではなく、有価証券や暗号資産に類似する。さらに、その資産から生ずる所得の区分としても、雑所得が生ずることを前提として規定された評価方法がなじむというべきである。以上を踏まえると、外国通貨については、有価証券又は暗号資産に係る譲渡原価の法定評価方法によるべきである。

④ 有価証券の譲渡原価の計算方法としては、総平均法(施行令105条1項1号)、移動平均法(同項2号)に加え、2回以上にわたって取得した同一銘柄の有価証券についての計算方法(法48条3項)として総平均法に準ずる方法(施行令118条1項)がある。これに対し、暗号資産の譲渡原価の法定評価方法は、総平均法(施行令119条の5第1項1号)又は移動平均法(同項2号)とされ、法48条3項及び施行令118条1項と同様の規定はない。

ここで、2回以上にわたって取得した有価証券において総平均法に準ずる方法を用いるのは、総平均法自体が利益操作を排除し、取得単価を平均化する合理的な方法であることを前提に、期末に1回計算を行えば足りるとする総平均法は、ある資産を譲渡した後に購入した同種の資産の価額も当該資産の取得価格に影響を与えるという意味で正確性には劣る点があることから、資産を譲渡するごとに譲渡原価の計算を行うことを内容とする総平均法に準ずる方法を採用して、資産の価値をより正確に算出するとの趣旨であると解される。そして、かかる趣旨は、有価証券と同様に、その取得価額が異なるもののその物的性格が同じである外貨についても当てはまるものというべきであるから、本件各為替取引のように複数回にわたり為替取引が行われた場合の譲渡原価の計算を総平均法に準ずる方法により行うことには、合理性があるというべきである。

⑤ これに対し、Xは、納税者において評価方法を選定しなかった場合には、厳密な原価管理が行われていない可能性がある以上、その評価方法を決定する際にも簡便性を重視すべきである、また、上記④のとおり、暗号資産に係る譲渡原価の法定評価方法として総平均法又は移動平均法のみが規定されていることに照らせば、暗号資産に類似する外貨についても法定評価方法として総平均法を採用するのが合理的であるなどと主張する。

かかるXの主張のうち、前者については、そもそも有価証券の法定評価方法として総平均法に準ずる方法を採用する法48条3項は、納税者において評価方法の選択がされる余地を設けていない(すなわち、同一銘柄の有価証券を2回以上にわたって取得する場合には、常に総平均法に準ずる方法により計算が行われる)ことからすれば、結局のところ、Xの主張は、複数回の為替取引があった場合の外貨の譲渡原価の計算方法を前記の場合と同様とすることに合理性があるか否かに収れんされることとなるところ、かかる方法に合理性があることは前記④のとおりである。

また、後者については、暗号資産に係る譲渡原価の法定評価方法を定めた法48条の2が施行されたのは本件更正処分等がされた後の平成31年4月1日であることからすれば、同条の規定は、処分行政庁が本件においてかかる取扱いをすべき根拠とはならないというべきである。また、仮にこの点をおくとしても、同条に法48条3項と同様に複数回にわたり同一銘柄の暗号資産を取得した場合の取得原価に関する規定が設けられていないのは、暗号資産が銀行等を介することなく暗号資産交換業者によってやり取りがされるものであるところ、当該交換業者は多数にわたり一括管理が難しいことを踏まえ、納税者において取得原価を譲渡時毎に平均化することが困難な場合も多い点に配慮したためであることがうかがえるところ、このような暗号資産と外貨との差異(むしろ、この意味においては、銀行等の第三者を介して取引・管理されているため、その平均取得価格の計算も容易であるという点で、外貨は有価証券に類似するといえる。)も踏まえれば、処分行政庁において、複数回の為替取引における外貨の取得原価の算定方法として総平均法に準ずる方法を採用することには合理性が認められる。

以上のとおり、Xの主張はいずれも採用できない。

(4)控訴審判決要旨(棄却)(上告及び上告受理申立て)

一審同旨

東京地裁令和5年3月9日判決以前の裁決事例(備忘記録)

平成28年6月2日裁決(裁事103集)判断要旨

「 本件為替差損益の金額の算出方法について

- 本件外貨預金は、預入れ及び払出しが随時可能な預金であるところ、このような預金の払出しに伴って生ずる為替差損益の具体的な算定方法について、所得税法は、特段の定めを置いていない。

殊に本件の場合、本件外貨預金口座の開設以後、本件外貨預金の預入れ及び払出しが繰り返し行われており(平成21年5月29日から平成25年11月11日までの間における本件外貨預金の預入れ及び払出しの回数はそれぞれ百数十回にわたり、この間、同日中に複数回の預入れ又は払出しが行われることもある。)、このため、本件外貨預金の残高については、異なる為替相場が適用されて預入れされた米ドルが常に混在するという状況にある。 - 上記のような取引の実態を有する本件の下においては、譲渡所得又は雑所得の基因となる同一銘柄の有価証券を2回以上にわたって取得した場合の当該有価証券の取得価額の算定方法として総平均法に準ずる方法を用いるとした所得税法第48条第3項及び所得税法施行令第118条第1項の各規定を準用することが合理的である。すなわち、これらの規定が総平均法に準ずる方法を用いることとした趣旨は、同一銘柄内における有価証券は代替性を有し、各有価証券の取得価額が異なっても有価証券の物的性格は同じであるから、これらを等価とみて単価を平均化する方法が合理的といえること、これによって取得価額の変動を利用した利益操作の可能性を排除できることにあるものと解されているところ、同一の外国通貨は、同一銘柄の有価証券と同様、代替性を有し、通貨としての物的性格は同じであるから、異なる為替相場が適用されて本件外貨預金口座に預入れされていた米ドルを等価とみてその単価を平均化し、その平均化した単価を用いて当該米ドルの預入時の円換算額を算定するという方法が、本件においては、最も合理的というべきである。

- 以上により、本件においては、当該米ドルの払出しの直前の払出しの時から当該米ドルの払出しの時までの期間を基礎として、①当該直前の払出しの時に有していた米ドル(当該直前の払出時における本件外貨預金の残高)の円換算額と、②当該期間中に預入れされた米ドルの円換算額(円交換額)の総額を合計し、さらに、③当該合計額を当該払出しの直前に有していた米ドルの総額(当該払出しの直前における本件外貨預金の残高)で除した金額をもって当該米ドル1単位当たりの金額(円)とし、同金額を基礎として預入時の円換算額を算定することが相当である。

| 年月日 | 本件外貨預金口座 | 左記取引の円換算額 | ⑧払出し直前の残高1米ドル当たりの円換算額(単位) | ||||||

| ①払出し | ②預入れ | ③残高 | ④為替相場 | ⑤払出し (①×⑧) | ⑥預入れ (②×④) | ⓻残高 | |||

| H21-5-29 | |||||||||

| H21-7-8 | |||||||||

| H21-7-10 | |||||||||

| 続く | |||||||||

〇「②預入れ」欄には、預金利息の額の場合もあり

〇「④為替相場」欄の値は、本件外貨預金の預入時又は払出時に適用した為替相場を示す

〇「⑤払出し」欄及び「⑥預入れ」欄の各金額は、1円未満の端数を切り捨てた後の金額

〇「⑧払出し直前の残高1米ドル当たりの円換算額(単位)」欄の値(分数式)は、総平均法に準ずる方法により算出した単価を示す」

平成28年6月2日裁決では、「別表3 本件外貨預金口座の円換算額等」において、以上のように「⑧払出し直前の残高1米ドル当たりの円換算額(単位)」については総平均法に準ずる方法により算出した単価を示すと記載されているのですが、その単位が円単位までなのか、小数点以下何位までなのか、また、四捨五入なのか、切り捨て、切り上げ等が、墨塗されて一切不明です。

令和2年3月10日裁決(東裁(所)令元第84号)

外貨の取得単価の計算における小数点以下の端数処理につき、令和2年3月10日裁決(東裁(所)令元第84号)において、原処分庁(課税庁側)は、「米ドル取得単価の算定に当たっては、小数点以下第3位を切り上げて計算すべきである。」と主張しました。つまり、99.7743・・・円なら、99.78円ということです。

ただし、これに対しての裁決判断は以下の通りとなりました。

「米ドル取得単価の計算における小数点以下の端数処理について

本件外貨預金口座から払い出された米ドルに係る米ドル取得単価の計算は、上記Aのとおり(総平均法に準ずる方法)であるところ、当該計算における小数点以下の端数処理については、所得税法上、有価証券の譲渡原価等の計算及びその評価の方法に関する各規定は置かれているものの、これらの規定においても1単位当たりの取得価額又は取得費の計算上生じた小数点以下の端数処理の取扱いに関する規定は設けられていないこと、本件のように取引額が多額の場合、端数処理により為替差損益の額に大きな差額が生じることから、上記米ドル取得単価の算定において、小数点以下の端数処理を行うことなく計算するのが相当である。」

「なお、原処分庁は、(省略)、米ドル取得単価の算定に当たっては、小数点以下第3位を切り上げるべきである旨主張するが、この点については、上記(省略)のとおり採用できない。」

よって、令和2年3月10日裁決において、為替差損益の審判所認定額は以下のように計算されました。

| 取引年月日 | 円預金口座 | 外貨預金口座 | 米ドルの取得価額(円換算額)の計算 | 為替差損益 (①-⑤) | ||||||

| ① 預入れ | ② 払出し | ③ 預入れ | ④ 残高 | ⑤ ②の円換算額 | ⑥ ③の円換算額 | ⑦ ④の円換算額 | ⑧ 払出し直前の残高1米ドル当たりの円換算額(単価) | |||

| 〇/〇/〇 | ||||||||||

| 〇/〇/× | ||||||||||

また、令和2年3月10日裁決では、為替差損益(外貨の取得価額の円換算額)の算定に当たり、外貨預金の預金利息の取扱いについて以下のように判断しています。

「本件外貨預金の預金利息の取扱いについて

平成27年中の本件外貨預金の預金利息は、(省略)、平成27年2月16日及び同年8月10日に、いずれも本件外貨預金口座に米ドルで入金されており、当該預金利息の同口座への入金は、所得税法第57条の3第1項に規定する外貨建取引に該当するから、当該預金利息は、同項の規定により、当該入金の日における外国為替の売買相場によって円換算額を算定することとなる。そして、本件外貨預金口座に預けられていた米ドルと当該預金利息として同口座に入金された米ドルは同一の外国通貨であるところ、払い出された米ドルの取得価額の円換算額の算定に当たり、これらを区別して取り扱う根拠は見当たらない。

そうすると、(省略)、本件外貨預金口座から払い出された米ドルに係る米ドル取得単価を算定するに当たっては、総平均法に準ずる方法によって、(省略)当該期間中に預け入れられた米ドルの円換算額のうちに、当該期間中において本件外貨預金口座に入金された預金利息の円換算額を含めて計算することとなる。」