「青色申告制度」と「白色申告制度」

会社の申告制度には「青色申告制度」(法法121①)と「白色申告制度」があります。青色申告では、一般の申告書と区別するために青色の申告用紙を使用するので、この呼び名があります(もっとも、今は電子申告が主流となっていますが)。

青色申告制度とは、法人税について、会社の取引すべてを複式簿記の原則によって作成した会計帳簿で申告する制度です。また、仕訳帳、総勘定元帳の作成や領収書、請求書や契約書等を7年(青色申告書を提出した 事業年度の欠損金に係る帳簿書類については10年)保存する義務があります。

これによって、税務署側には不正確でいい加減な経理や税の申告を防止することができるというメリットが得られ、申告者側には税務上のメリットが得られるという制度となっています。

税務上のメリットとしては、欠損金の10年間繰越控除や特別償却、税額控除などが受けられることになっています。申告者側からすると、手間がかかるというデメリットより、税務上の特典であるメリットのほうが大きいので、白色申告より青色申告のほうがトクといえます。

ただし、青色申告制度は義務ではなく、あくまでも任意で選択した会社についてだけ適用される制度です。そのため、税務署に対して申請書を提出しないと、その会社は自動的に白色申告の会社という扱いになってしまうので注意してください。なお、会社設立後、すぐに提出するのが一般的です。

青色申告書を提出するための2つの要件

会社が青色申告書を提出するためには、次の2つの要件を満たす必要があります。

①法定の帳簿書類を備え付けて取引を記録し、かつ、保存すること(法法126①)

②所轄税務署に「青色申告の承認申請書」を提出して、予め承認を受けること(法法122、法規52)

青色申告の承認を受けるための提出期限

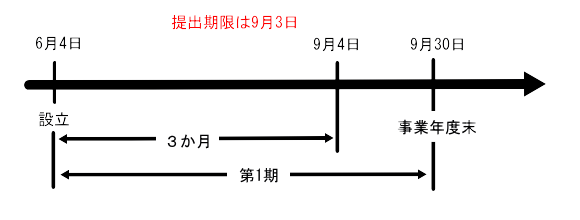

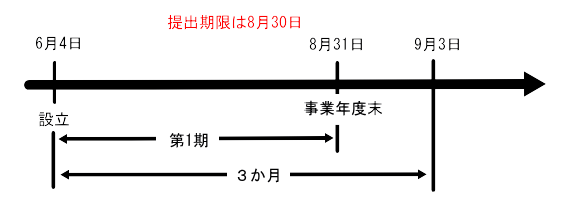

設立第1期目から青色申告の承認を受けようとする場合の提出期限は、設立の日以後3か月を経過した日と設立第1期の事業年度終了の日とのうち、いずれか早い日の前日までとなっています(法法122①②、令和4年4月18日裁決・仙裁(法)令3第12号)。

①設立後最初の事業年度が3か月を超える場合

設立後最初の事業年度が3か月を超える場合には、設立の日以後3か月以内に提出します。

②設立後最初の事業年度が3か月に満たない場合

設立後最初の事業年度が3か月に満たない場合には、その事業年度の末日の前日までに提出します。

上記の提出期限までに「青色申告の承認申請書」を提出しなかった場合

本来、会社を設立したら、すぐに「青色申告の承認申請書」を提出すべきですが、うっかり忘れていて上記の期限を過ぎてしまった場合は、1期目においては白色申告となってしまいます。

1期目は白色申告だとしても、2期目以降は青色申告にしたい場合は、2期目の事業年度開始の日の前日までに「青色申告の承認申請書」を提出する必要があります(法法122①)。

例えば、1期目(令和3年4月5日~令和4年3月31日)、2期目(令和4年4月1日~令和5年3月31日)の場合で、2期目から青色申告としたい場合は、令和4年3月31日までに「青色申告の承認申請書」を提出する必要があるということになります。

現在、令和3年8月20日だとして、「令和4年4月1日~令和5年3月31日」の事業年度から青色申告になるのは遅すぎると思われる方は、1期目の決算月を早めにする(例えば、8月31日までにする)方法があります。

1期目の決算を速めて、1期目(令和3年4月5日~令和3年8月31日)、2期目(令和3年9月1日~令和4年8月31日)とすれば、令和3年8月31日までに「青色申告の承認申請書」を提出すれば、「令和3年9月1日~令和4年8月31日」の2期目の事業年度から青色申告とすることができます。

通常、定款の条項に「(事業年度) 第〇条 当会社の事業年度は、毎年4月1日から翌年3月31日までとする。」というような記載があるため、決算月の変更をする場合は、定款の変更をする必要があります。

定款の変更には、株式会社の場合は株主総会における特別決議、合同会社の場合は総社員の同意等が必要となります。よって、株式会社の場合は株主総会議事録、合同会社の場合は社員の同意書を忘れずに作成してください。なお、事業年度変更は、登記事項ではないので、登記の手続きは必要ありません。

そして、決算月を変更した場合には、「青色申告の承認申請書」の提出の他に、 決算月(事業年度)の変更事項を記載した「異動届出書」を税務署等に提出します。

「異動届出書」の提出時期は「異動等後速やかに」となっており、提出期限はありませんが、忘れることないように「青色申告の承認申請書」を提出するときに一緒に提出すると良いでしょう。

なお、税務署が事業年度の変更確認をするために、通常、株主総会議事録等を求められるので、あらかじめコピーをして「異動届出書」に添付してください。

また、「青色申告の承認申請書」の提出は税務署だけでよいのですが、「異動届出書(及び株主総会議事録等)」は都道府県税事務所や市町村役場にも提出してください。

青色申告をして、よく利用される特典は2つ

青色申告をする会社は、いくつかの税務上の特典が受けられますが、よく利用されているのは「青色申告書を提出した事業年度に生じた欠損金の10年間繰越控除」と「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」です。

青色申告書を提出した事業年度に生じた欠損金の10年間繰越控除

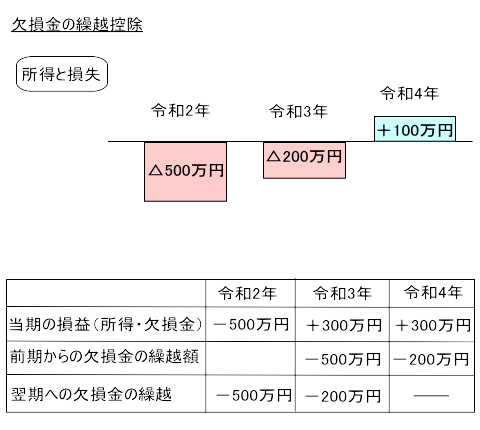

確定申告書を提出する法人の各事業年度開始の日前10年以内に開始した事業年度で青色申告書を提出した事業年度に生じた欠損金額(赤字)は、その各事業年度の所得金額(黒字)の計算上損金の額に算入できます(法法57)。ただし、平成30年4月1日前に開始した事業年度において生じた欠損金額の繰越期間は10年ではなく9年です。

設立初年度は赤字となりがちです。そのため、「欠損金の10年間繰越控除」のメリットは大きいものです。赤字(欠損金)が出ても、その赤字を10年間繰り越せます。具体例を挙げると、例えば設立初年度において赤字が500万円生じたとします。翌期に業績がもち直して黒字(所得)が300万円出ても、繰り越された赤字500万円のうち300万円と相殺できるため、納税をする必要がありません(青色申告法人である中小法人等の場合)。また、残りの赤字200万円は、さらに繰り越すことができます。翌々期に黒字が300万円出た場合、繰り越された赤字200万円と相殺できるため、差し引き100万円に対してだけ税金がかかるのです。

このように、赤字(欠損金)の繰越ができることは、税金の面で大きなメリットがあるのです。