概要

ストックオプションとは、会社が自社または子会社の従業員、役員等に対して付与する自社株式を一定の期間内にあらかじめ定められた権利行使価格で購入することができる権利をいいます

この付与されるストックオプションのうち、ストックオプション税制の適用を受けて取得する税制適格ストックオプション以外のものを税制非適格ストックオプションといいます。

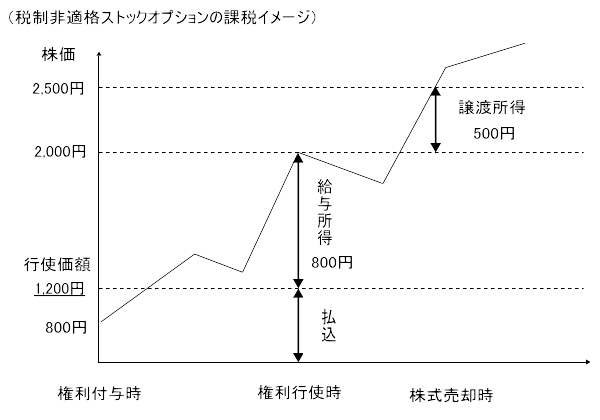

株式会社が自社の取締役、執行役、従業員に対して譲渡制限の付されたストックオプション(税制非適格ストックオプション)を無償で付与した場合、付与時に課税はなく、原則としてストックオプションを権利行使した時に、行使時点での株式時価と権利行使価額との差額に対して課税されます。

譲渡制限の付されたストックオプション(税制非適格ストックオプション)である場合には、そのストックオプションを譲渡して所得を実現させることができないことから、ストックオプションの付与時に所得を認識せず、そのストックオプションを行使した日の属する年分の給与所得として所得税の課税対象とすることとされています(所令 84③)。

また、株式の売却時にも、株式の譲渡所得として課税されます。

所得税法上の取扱い

譲渡制限の付された税制非適格ストックオプション(無償・有利発行型)の所得税法上の取扱いを具体例で説明します。

①権利(新株予約権)付与時

1株800円の時に、権利行使価額が1株1,200円のストックオプションを取締役等に付与します。権利付与時には、取得者に対する課税はありません。税制非適格ストックオプションの付与時の経済的利益は、当該ストックオプションには譲渡制限が付されており、そのストックオプションを譲渡して所得を実現させることができないことから、課税関係は生じません。

②権利行使時

取締役等が、例えば株価が2,000円になった時にストックオプションを権利行使した場合、権利行使価額である1,200円を払込んで2,000円の株を取得します。権利行使時に取締役等が得た経済的利益800円(2,000円‒ 1,200円)は、給与所得等として課税されます。

<算式>

(権利行使時株価 - 権利行使価格) × 株式数 = 所得金額

(注)上記の所得が給与所得となる場合は、給与所得の収入金額となります。そして、発行会社は、上記の経済的利益について、源泉所得税を徴収して納付する必要があります。

③株式売却時

取締役等がストックオプションを権利行使して取得した株式を、株価が2,500円になった時に売却した場合は、差額500円(2,500円‒2,000円)が株式の譲渡所得として課税されます。

<算式>

(売却価格 - 権利行使時株価) × 株式数 = 所得金額

権利行使時の所得区分

発行法人から権利を与えられた場合の当該権利の行使時の所得区分は、次に掲げる場合に応じ、それぞれ次によります(所基通23~35共-6)。

(1)発行法人と付与を受けた者との間に雇用契約があるような取締役や従業員の場合は、給与所得となります。ただし、主として職務の遂行に関連しない利益が提供されている場合には雑所得となります。また、退職に起因して権利行使が可能となっていると認められる場合には退職所得となります。

(2)仕入れ先やコンサルタントなど付与を受けた者の営む業務に関連して付与された場合は、事業所得または雑所得となります。

(3)上記(1)、(2)以外の場合は、原則として雑所得となります。

退職所得

退職所得に該当するのではなく、給与所得や雑所得とされないように注意をする必要があります。退職に起因して権利行使が可能となっていると認められる場合には退職所得となるのが原則です。

ただし、退職後にその権利を行使した人のうち次のいずれにも該当する場合には、職務の遂行と関連を有しない利益が供与されているとして、給与所得や雑所得となります。

(イ) 株式の発行法人から権利が付与された(ストック・オプションを取得した)後、短期間のうちに退職を予定されていること

(ロ) その人が退職した後、その権利を行使した時に得られる経済的利益のうち、その大部分が長期間にわたって生じた株式の値上がり益に相当するものであること

また、例えば、権利行使期間を「退職日の翌日から1年間」等に長期設定しているような場合には、株価をみて退職者は自由に権利行使ができるので、退職所得の金額を操作できてしまいます。

このような権利行使期間を長期に設定しているような場合には、職務の遂行に関連しない経済的利益を得ていると考えられますから、退職所得とはいえず、雑所得に該当すると考えられます。

では、権利行使期間が退職日からどのくらいであれば、退職所得としても問題ないかということですが、「権利行使期間が退職から10日間に限定されている」ような場合は、一般的に退職所得で問題ないでしょう。

そうはいっても、手続きから考えて10日では、さすがに短すぎるのが現実でしょう。ただし、長くても1か月以内にしておいた方がリスクはないと思います。

〇東京国税局文書回答事例「権利行使期間が退職から10日間に限定されている新株予約権の権利行使益に係る所得区分について」

https://www.nta.go.jp/about/organization/tokyo/bunshokaito/gensen/07/01.htm

源泉徴収

給与所得となる場合、発行会社は源泉徴収を行い、翌月10日までに所轄税務署に納付しなければなりません。納付した源泉所得税は、ストックオプションを行使した者に求償することができます。

源泉徴収額が取締役や従業員の給与から天引きできる金額であれば良いのですが、源泉徴収額が支給給与を超えているような場合は、一旦、取締役や従業員から金額を預かるようなことをしているケースがあります。

つまり、権利行使による経済的利益は、現金支給を伴うものではないため、源泉徴収をする会社側としては取締役や従業員から源泉徴収分の金額を徴収するか、又は、一時的に、その者の分を立替(貸付)をするかのいずれかの方法をとることによって、税務署(国)に対して源泉徴収義務を履行することになります。

なお、源泉所得税を一時に納められない場合には、税務署に申請を行うことにより、原則として1年以内の期間に限り、納税の猶予等が認められる場合があります。納税地の所轄税務署の法人課税部門(源泉所得税担当)に相談すると良いでしょう。

留意点

- 税制適格のストックオプションの行使により取得した株式と同一銘柄の株式を所有していた場合には、それぞれの銘柄が異なるものとして取得費の計算を行うこととされています。しかし、税制非適格ストックオプションの行使により取得した場合には、その株式の取得価額と他の同一銘柄の株式の取得価額に基づき総平均法に準じた方法により取得費を算定することとなります(国税庁HP質疑応答事例「税制不適格のストック・オプションの行使により取得した株式を譲渡した場合の取得価額」)。

- 税制非適格ストックオプションを権利行使して取得した上場株式は、特定口座に受入れることができますが、NISA・つみたてNISA・ジュニアNISAには受入れることができません。

- 譲渡制限がない場合には、権利付与時に課税されます。

- 税制適格ストックオプションのように、「権利行使価額が、権利付与契約時の1株当たりの時価(株価)以上であること」という要件がないため、例えば、権利行使価額を1円などの低価格に設定することも可能です。最近では、権利行使価額が1円である株式報酬型ストックオプション(税制非適格、譲渡禁止)の発行が増えています。

- 権利行使前に新株予約権のまま、発行会社に譲渡した場合は、給与所得等として課税されます。