概要

解散した合同会社の税務申告には、次の3つがあります。

① 解散事業年度の確定申告(解散確定申告)

② 清算事業年度の確定申告

③ 残余財産確定事業年度の確定申告

上記のうち、「②清算事業年度の確定申告」は清算手続きが短期間で終了するような場合は不要となる場合が多いです。一方、解散会社に不動産など処分をするのに時間がかかるような財産がある場合は、清算手続きが長期間となり何回かの申告が必要となる場合があります。

なお、「①解散事業年度の確定申告」と「③残余財産確定事業年度の確定申告」は、どんな場合であっても申告する必要があります(それぞれ1回づつですが)。

財産の評価換え

会社法では解散・清算において財産を時価による評価換えすることが義務づけられていますが、法人税法ではそれを認められていません(法法25①、33①)。

債務超過の場合

債務超過が役員からの借入金が原因であれば、役員がそれらを放棄(会社からすると債務免除)をして通常の解散・清算手続きをするのが一般的です。

債務免除益は益金となりますが、青色欠損金の控除ができますし、残余財産がないと見込まれるときは、期限経過欠損金を損金の額に算入することができます(法法59④)。

解散した法人が事業年度終了時において債務超過の状態にあるときは、「残余財産がないと見込まれるとき」に該当します(法基通12-3-8)。なお、債務免除を受けて、純資産がちょうどゼロとなる場合も、残余財産がないと見込まれる場合に該当しますので、期限経過欠損金を利用することができます。

参考資料

〇 国税庁HP質疑応答事例「解散法人の残余財産がないと見込まれる場合の損金算入制度(法法59③)における「残余財産がないと見込まれるとき」の判定について」

https://www.nta.go.jp/law/shitsugi/hojin/34/01.htm

会社解散届

会社が解散した場合は、遅滞なくその旨を届け出る必要があり、届出先は本店所在地を管轄している税務署、都道府県税事務所、市町村です。

なお、東京23区内に本店所在地のある会社の場合の提出先は、税務署、都税事務所となります。

解散事業年度の確定申告(解散確定申告)

事業年度開始日から解散日を1事業年度とみなした(法法14①一)確定申告書を、解散日の翌日から2か月以内に提出しなければなりません(法法74①)。提出先は、上記の会社解散届の提出先と同じ考え方です。納税も申告書の提出期限までにしなければなりません(法法77)。つまり、解散日の翌日から2か月以内にします

税務署に提出する確定申告書には通常事業年度の確定申告書と同じで以下のような一定の書類を添付する必要があります(法法74③、法規35)。

〇決算書(貸借対照表、損益計算書、社員資本等変動計算書)

〇勘定科目内訳明細書

〇法人事業概況書

なお、解散事業年度はまるまる1年(12か月)あるというわけではないため、月割計算をして考えないといけないもの(減価償却限度額、税務上の繰延資産の償却限度額、交際費の損金算入限度額、中小法人の軽減税率適用所得限度額、地方税の均等割等)には注意が必要です。

「欠損金の繰越控除」又は「欠損金の繰戻還付」は、解散事業年度においても適用できます。

貸借対照表

法人税法における確定申告書に添付する貸借対照表は、通常事業年度において作成する貸借対照表と同じく、取得原価がベースとなります。会社法(財産目録等の作成等)における貸借対照表のように、処分価格(清算価格)の金額で作成はしません。

会社法では会社解散時に財産を処分価格(清算価格)で評価換えすることが義務付けられていますが、法人税法では認められていないからです。よって、会社法上の貸借対照表と税務上の貸借対照表の2つを作成するという事になります。

消費税

消費税の申告納税が必要な場合は、それについても行います。

清算事業年度の確定申告

清算事業年度の考え方

株式会社が解散をした場合、事業年度は清算事務年度となり、解散日の翌日から始まる各1年の期間をいうこととされています(会社法494①)。

例えば、3月決算の株式会社が9月30日に解散した場合は、解散日の翌日である10月1日から翌年9月30日までが各清算事務年度となります。つまり、会社解散を契機に決算期間が変更されるというわけです。

一方、合同会社が解散をした場合は、「清算事務年度」を定めた会社法494条1項の規定は適用されないため、事業年度は会社解散後も従来のままとなります。

例えば、3月決算の合同会社が9月30日に解散した場合は、解散日の翌日である10月1日から翌年3月31日までが事業年度となり、その後は、4月1日から翌年3月31日までが事業年度となります。

清算事業年度の確定申告

清算事業年度の確定申告書を、事業年度終了日の翌日から2か月以内に提出と納税をしなければなりません(法法74①、77)。提出先は、上記の会社解散届の提出先と同じ考え方です。

税務署に提出する確定申告書には通常事業年度の確定申告書と同じで解散確定申告に添付するような一定の書類を添付する必要があります(法法74③、法規35)。

なお、確定申告書に添付する貸借対照表は、通常事業年度において作成する貸借対照表と同じく、取得原価がベースとなります。

また、残余財産がないと見込まれるときは、「期限切れ欠損金」を損金の額に算入することができます(法法59④)。この「期限切れ欠損金」は、解散事業年度での適用はなく、清算事業年度から適用されます。

「清算中といえども法人であるから、法人の均等割を課税できる」(昭和26年9月15日地財委税第1443号地方財政委員会事務局市町村税課長回答・広島市長照会)とされていますので、地方税の申告や均等割等の納税は必要となります。

残余財産確定事業年度の確定申告

清算会社の事業年度は、「残余財産確定日」をもって終了します(法法14①五)。なお、実務上、残余財産の確定日とは、全ての財産の換価が終了し、一部の確定済の未払金を残して他の債務の弁済が終了した日とされることが多いですし、そう捉えて問題ありません。

残余財産が確定した事業年度に係る確定申告書を、残余財産確定日の翌日から1か月以内(ただし、1か月以内に残余財産の分配が行われる場合には、分配する日の前日まで)に提出と納税をしなければなりません(法法74②、77)。提出先は、上記の会社解散届の提出先と同じ考え方です。

税務署に提出する確定申告書には通常事業年度の確定申告書と同じで解散確定申告に添付するような一定の書類を添付する必要があります(法法74③、法規35)。なお、添付する貸借対照表には、現金預金や未払金などが残っている内容で問題ありません。下記で説明する残余財産の分配を行って、貸借対照表の全ての科目の帳簿価額がゼロとなります。

残余財産が確定した日を含む事業年度の所得金額は、清算事業年度と同じく益金の額から損金の額を控除した金額となります。

残余財産がないと見込まれるときは、期限切れ欠損金を損金の額に算入することができます(法法59④)。

なお、「残余財産確定日」をもって課税関係は終了します。よって、残余財産確定日の翌日以降は、法人税等の申告や納税は原則として発生しません。

事業年度の例

(例)3月決算会社で、解散日令和4年9月30日、残余財産確定日令和6年10月20日

(答)

解散事業年度

令4/4/1~令4/9/30(法法14①一)

清算中の事業年度

令4/10/1~令5/3/31

令5/4/1~令6/3/31

令6/4/1~令6/10/20(法法14①五)

事業税(特別法人事業税を含む)の損金算入

本来、事業税(特別法人事業税を含む。以下「事業税等」といいます)の損金算入時期は、納税申告書が提出された日を含む事業年度となっています(法基通9-5-1)。しかし、残余財産確定事業年度の翌年度というものは存在しないので、残余財産確定事業年度の事業税等の額は、その年度に損金算入します(法法62の5⑤)。

残余財産の分配と「みなし配当」

残余財産が確定したら、残余財産を分配します。

払戻等対応資本金額等の額より残余財産の価額の方が大きければ、みなし配当が発生します(法法24①三、法令23①三)。簡単に言えば、社員が出資していた金額よりも残余財産分配額の方が大きければ、その余剰の部分(法人税法上の利益積立金から成る部分、法法2①十八)は配当をもらったとみなすということです。

みなし配当が生じる場合は、配当とみなされた金額に20.42%相当分の源泉所得税がかかります。よって、会社は社員に対する配当支払い時に源泉所得税を徴収し、翌月10日までに納税をします。

なお、場合によっては、みなし配当以外に、株式の譲渡損益が生じる場合もありますので注意をして下さい。

みなし配当、株式の譲渡益が発生する場合は、原則として、社員であった者(個人の場合)は確定申告をする必要があります。合同会社からのみなし配当は、申告分離課税を選択できず、総合課税による申告となります。

みなし配当とされる部分は、法人の所得の金額のうち留保されてきたもの(利益積立金額)であり、法人の所得として課税済みの金額であるため、それが社員であった者に配当された場合には二重課税の調整を要するため、確定申告で配当所得として申告する際に配当控除の適用があります。

支払調書

みなし配当に関する支払調書を納税地等を所轄する税務署に提出します。

参考資料

〇 国税庁HP「譲渡所得等に係る収入金額とみなす金額等-資本の払戻し等の場合」

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/joto-sanrin/070918/10.htm

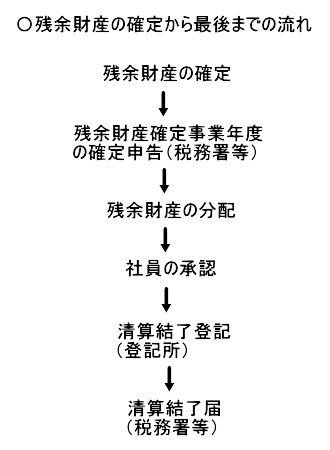

会社清算結了届

残余財産の分配も終わり、会社の清算が結了した場合には、遅滞なくその旨を届出なければなりません。提出先は、上記の会社解散届の提出先と同じ考え方です。

会社の清算が結了したというのは、清算結了の登記完了のことをいいますが、清算結了の登記申請後、その登記が完了するまでには、通常1週間ぐらい必要とされています。よって、会社清算結了届を提出するのは、最短でも、清算結了登記申請日から1週間ぐらいはかかります。

清算結了の登記をした法人の納税義務等

会社の清算結了の登記が終わり、そして、会社清算結了届を提出したといっても税務調査が入る場合があります。

会社が清算結了の登記をした場合においても、その清算の結了は実質的に判定すべきものですから、当該会社は、各事業年度の所得に対する法人税を納める義務を履行するまではなお存続するものとされます(法基通1-1-7)。

つまり、税務調査が入り、納付税額が生じるような場合は、納税が終わるまで会社は存続するものとされます。

清算人等の第二次納税義務

法人が解散した場合において、その法人に課されるべき、又はその法人が納付すべき国税を納付しないで残余財産の分配又は引渡しをしたときは、その法人に対し滞納処分を執行してもなおその徴収すべき額に不足すると認められる場合に限り、清算人及び残余財産の分配又は引渡しを受けた者は、その滞納に係る国税につき第二次納税義務を負います(国徴34①)。

ただし、清算人は分配又は引渡しをした財産の価額が、また、残余財産の分配又は引渡しを受けた者はその受けた財産の価額が、第二次納税義務の限度額となります。

職務に直接関与しない清算人に対する第二次納税義務の告知処分について適法であるとした事例-昭和56年3月20日裁決(裁事21集231頁)判断要旨

清算人としての職務に関知していないことを理由に第二次納税義務の告知処分の取消しを求める旨の主張について、滞納会社の解散に関する事務手続に清算人が直接関与せず他に委任している事実を認めることができるとしても、正規の手続に基づく清算報告書が作成されている以上、同報告書に記載された残余財産の分配に係る金額が単に形式的に算出されたものとは到底いえないことなどから、当該滞納会社の租税債務を履行せずに残余財産の分配をした清算人に対する原処分庁のした第二次納税義務の告知処分は適法である。

残余財産の分配後に成立した国税が国税徴収法第34条第1項に規定する「法人に課されるべき、又はその法人が納付すべき国税」に該当するとした事例-平成25年9月25日裁決(裁事92集)判断要旨

請求人は、請求人が株主である解散した法人(本件滞納法人)から残余財産の分配を受けたときには、本件滞納法人は国税を滞納しておらず正当かつ適法に残余財産の分配をしたものであるから、国税徴収法34条《清算人等の第二納税義務》1項の要件に該当しない旨主張する。

しかしながら、国税徴収法34条1項に規定する「法人に課されるべき、又はその法人が納付すべき国税」とは、法人が結果的に納付しなければならないこととなる全ての国税をいい、解散の時又は残余財産の分配若しくは引渡しの時に成立していた国税に限られないところ、本件滞納法人は、請求人に対し残余財産の分配をしたものと認められ、第二次納税義務の納付告知処分時に国税を滞納していたのであるから、国税徴収法34条1項の要件に該当し、請求人は第二次納税義務を負う。