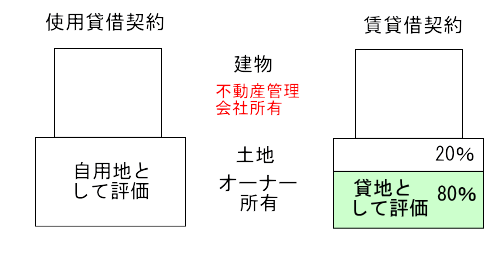

不動産管理会社の所有型法人方式(建物のみ)と土地オーナーとの契約には、大きく分けて使用貸借契約と賃貸借契約の2つがありますが、どちらが良いのかはケースバイケースといえます。

なお、どちらの契約方法を採用するにしても、借地権の認定課税を避けるため、土地の貸借について「無償返還方式」をとる(無償返還届出書を提出)ことが一般的です。

使用貸借契約

使用貸借契約とは、不動産管理会社に対する土地の地代を無償にする契約又は、固定資産税・都市計画税の合計額相当額以下の金額のみを不動産管理会社に対する土地の地代とする契約です。地代を無償又は低く設定できるので、不動産管理会社から土地オーナー所有者への所得の逆流を防ぐメリットがあります。

ただし、土地オーナー所有者が死亡して相続が発生した時に、自用地として評価(100%評価)することになり、賃貸借契約の場合のような土地の20%評価減の適用を受けられなくなります。

なお、土地オーナーが借入金で取得した土地を不動産管理会社へ無償貸与あるいは一般に使用貸借とされる固定資産税・都市計画税の合計額相当額以下の対価による貸付けの場合は、他に不動産所得を有している場合であっても、その所得計算上、その借入金に係る支払利子を必要経費に算入することはできません(所基通37-27)。

賃貸借契約

賃貸借契約とは、不動産管理会社が土地の固定資産税・都市計画税の合計額を大幅に上回る土地の地代を不動産所有者に支払う契約です。実務上は、固定資産税と都市計画税の合計相当額の2~5倍程度の地代設定が多いです。

この場合、土地オーナー所有者が死亡して相続が発生した時に、貸地として土地の20%評価減の適用が受けられます(注)。

(注)ただし、土地オーナー所有者の相続税の計算で、土地オーナー所有者が同族経営の不動産管理会社に土地を賃貸している場合には、不動産管理会社の株式を評価するときは、株式の純資産価額の評価上、その土地の自用地評価額の20%相当額を借地権の価額として算入することになります(相当の地代通達8なお書)。つまり、同族会社の不動産管理会社の株価算定に反映することになります。

結局、使用貸借契約と賃貸借契約のどちらが良いのか?

実務上は、土地オーナー所有者の相続時に土地評価額を80%にできる賃貸借契約が主流ですが、一旦、使用貸借契約を締結したとしても、賃貸借契約に変更することは可能です。

よって、土地オーナー所有者が若い時は、使用貸借契約を利用して地代を低く抑えて、節税効果を大きくし、相続が近くなってから賃貸借契約への切り替えを検討する方法も考えられます。

つまり、使用貸借契約と賃貸借契約のどちらが良いということはないので、土地オーナー所有者の年齢に応じてベストな方法を選択するべきでしょう(正確な相続時期は誰にも予想できないので、その点はリスクがありますが)。

| 無償返還 届出書の提出 | 契約時 | 相続時 | ||||

| オーナー | 管理会社 (法人税) | オーナー | 管理会社 (株式評価) | |||

| なし | 賃貸借 権利金の授受あり | 譲渡所得or 不動産所得 | 借地権 取得 | 貸宅地評価(注1) | 借地権評価 | |

| 賃貸借 権利金の授受なし | 課税なし | 借地権の 認定課税 | 貸宅地評価(注1) | 借地権評価 | ||

| 使用貸借 | 課税なし | 課税なし | 自用地評価(注2) | 評価なし | ||

| あり | 賃貸借 | 課税なし | 課税なし | 自用地評価×80%(注3) | 自用地評価×20% | |

| 使用貸借 | 課税なし | 課税なし | 自用地評価(注3) | 評価なし | ||

(注1)評価通達25

・ 借地権の目的となっている宅地は、自用地としての価額から借地権の価額を控除して評価

※ 相当地代通達6《相当の地代を収受している場合の貸宅地の評価》又は同通達7《相当の地代に満たない地代を収受している場合の貸宅地の評価》の適用関係にも留意

(注2) 大阪高裁平成18年1月24日判決(税資256号-17(順号10277))

・ 契約終了時に無償で土地を返還することが契約書等から明らかであって、純然たる使用貸借の実質を有する契約について、形式的に無償返還届出がされていないことのみを理由として、税務上借地権の負担があるものとして取り扱うことは相当ではないとする判示内容に鑑みれば、自用地評価相当

(注3) 相当地代通達8

・ 使用貸借に係る土地について無償返還届出書が提出されている場合の当該土地に係る貸宅地は、自用地評価

・ 借地権が設定されている土地について無償返還届出書が提出されている場合の当該土地に係る貸宅地は、自用地の80%で評価